Источник: BANKLESS

Эра Ethereum как средства сохранения стоимости

Вчера The DeFi Report опубликовал отчет по анализу данных Ethereum за второй квартал, в котором говорится о том, что сеть находится в переходном состоянии.

Хотя доход от протокола и комиссии за ончейн-транзакции снизились из-за обновления Pectra и возросшего использования уровня 2 , в отчете указывается на то, что наблюдается более глубокая тенденция: Ethereum демонстрирует явные признаки перехода от «утилитарного токена» к «активу-хранилищу стоимости».

Вот пять основных выводов из отчета, дающих четкую схему превращения Ethereum в «денежный актив»:

1. Институционалы покупают ETH

За последний квартал ETH вошел в институциональные балансы беспрецедентными темпами, в основном двумя путями: ETF и корпоративные казначейские обязательства.

- ETH ETF: Активы под управлением выросли на 20% по сравнению с предыдущим месяцем, достигнув 4,1 млн ETH, что составляет 3,4% от общего объема предложения. Это самый большой квартальный прирост с начала отслеживания, при этом лидером по притоку средств стал FETH от Fidelity.

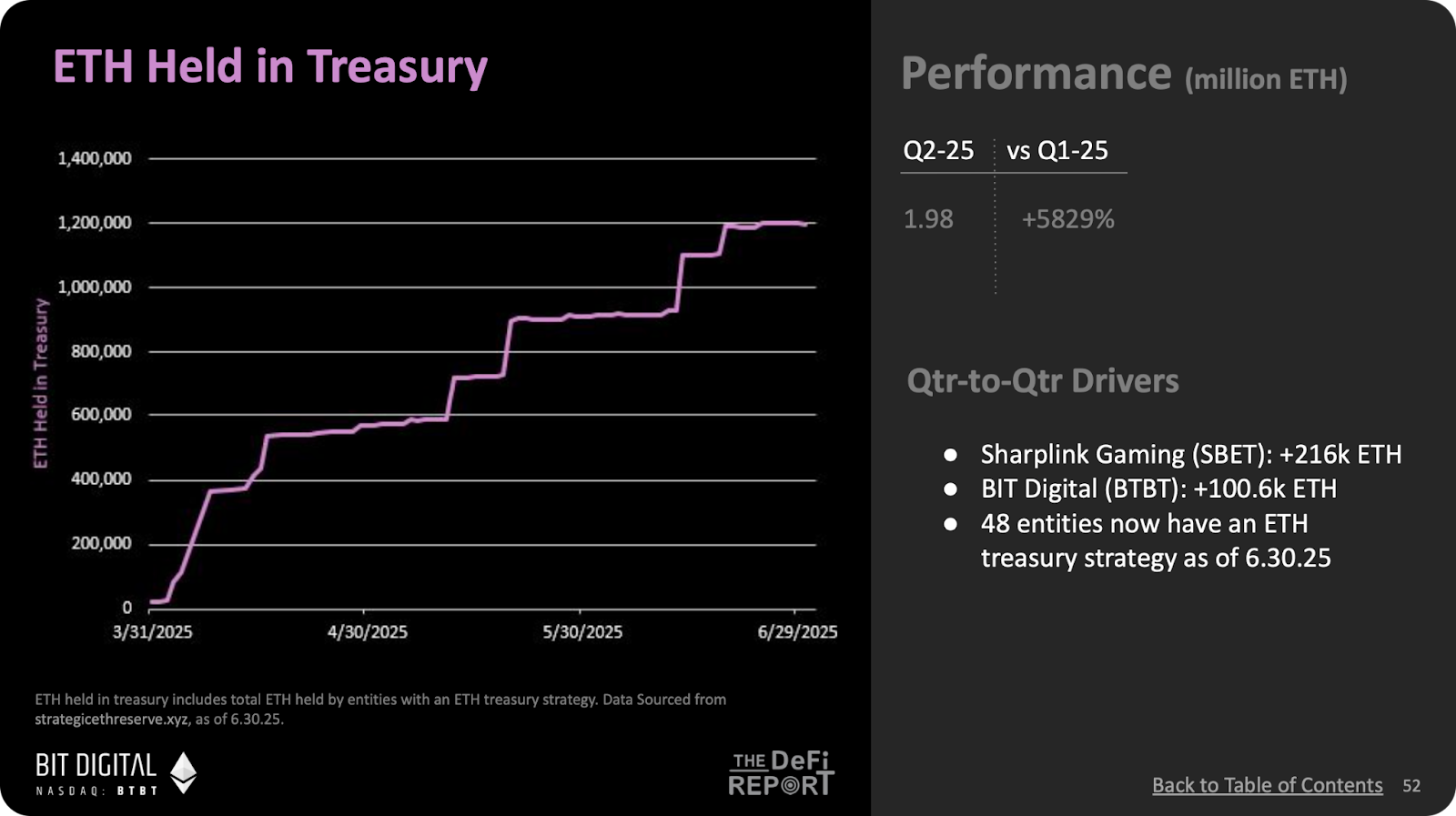

- Казначейство компании: активы ETH увеличились на 5829% до 1,98 млн. SharpLink Gaming увеличила свои активы на 216 000 ETH, включая прямые покупки у Ethereum Foundation; Bit Digital увеличила свои активы более чем на 100 000 ETH. В общей сложности 48 организаций добавили ETH в свои активы.

Председатель совета директоров Bitminer Том Ли заявил, что компания рассматривает ETH как своего рода «фишку стейблкоина». В будущем компании смогут управлять собственными сетями стейблкоинов, удерживая и стейкая ETH, что также увеличит спрос на ETH на институциональном уровне.

DeFi Report полагает, что эта тенденция повторяет ранний путь институционального принятия биткоина: ETF и хранилища становятся основными покупателями, вместо того чтобы использоваться для транзакций или оплаты газа, ETH переосмысливается как долгосрочный актив для сбережения, и в результате объем его обращения сокращается.

2. Средства утекают с бирж и переходят в долгосрочные активы.

За последний квартал ETH постепенно выходил из более ликвидного торгового рынка и переходил к фиксации или стратегическому удержанию, что является типичным поведением для актива, являющегося средством сбережения.

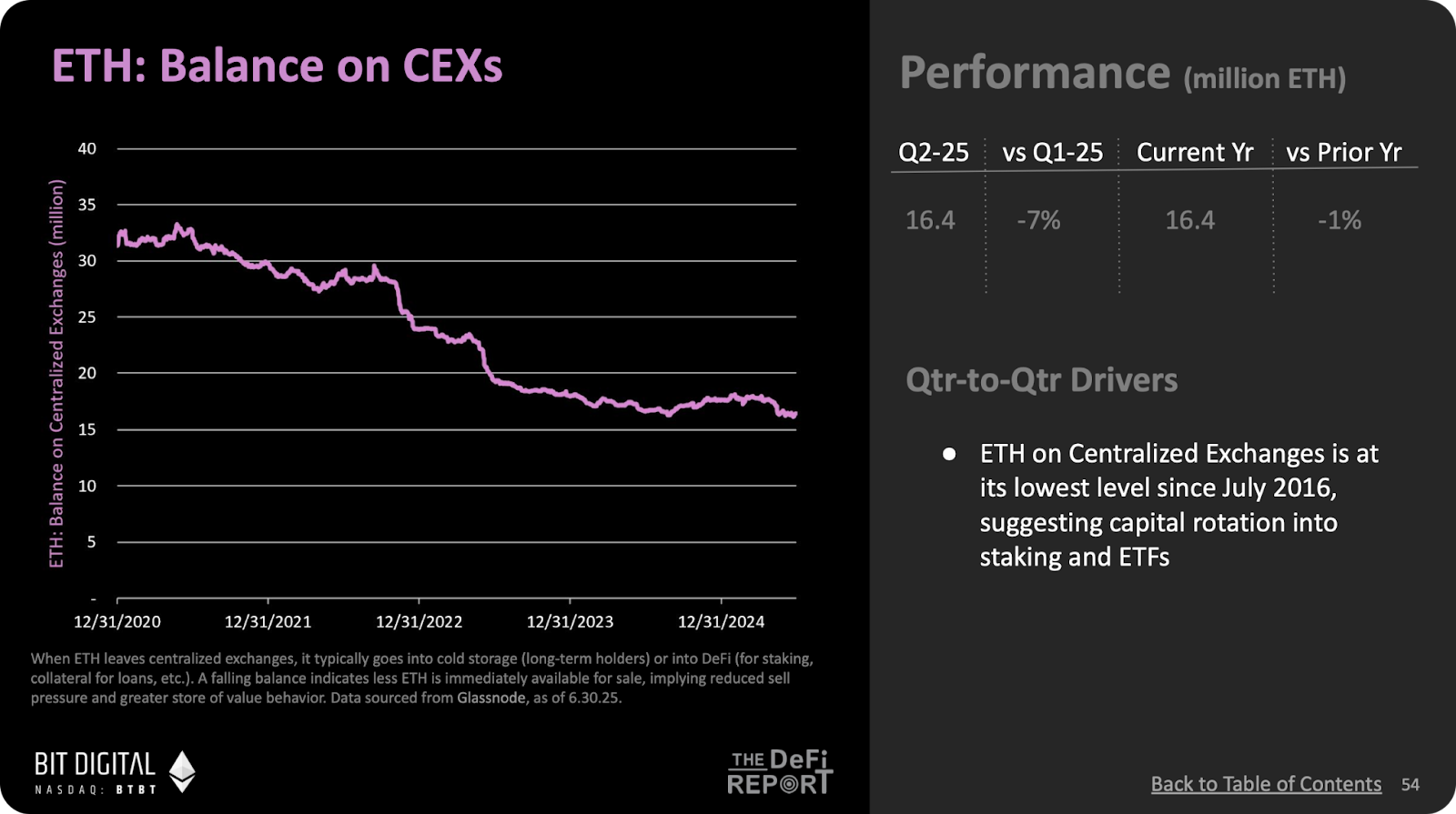

- Вывод средств с бирж: запасы ETH на централизованных биржах сократились на 7% и, возможно, были переведены на холодные кошельки, контракты стейкинга или институциональные депозитарные счета. Это изменение согласуется с тенденцией к росту доли стейкинга.

- Использование DeFi снижается: доля ETH в смарт-контрактах упала на 4% до 43% от общего предложения. Однако это не означает продажу, а пользователи могут повторно разместить стейкинг или разместить средства в ETF.

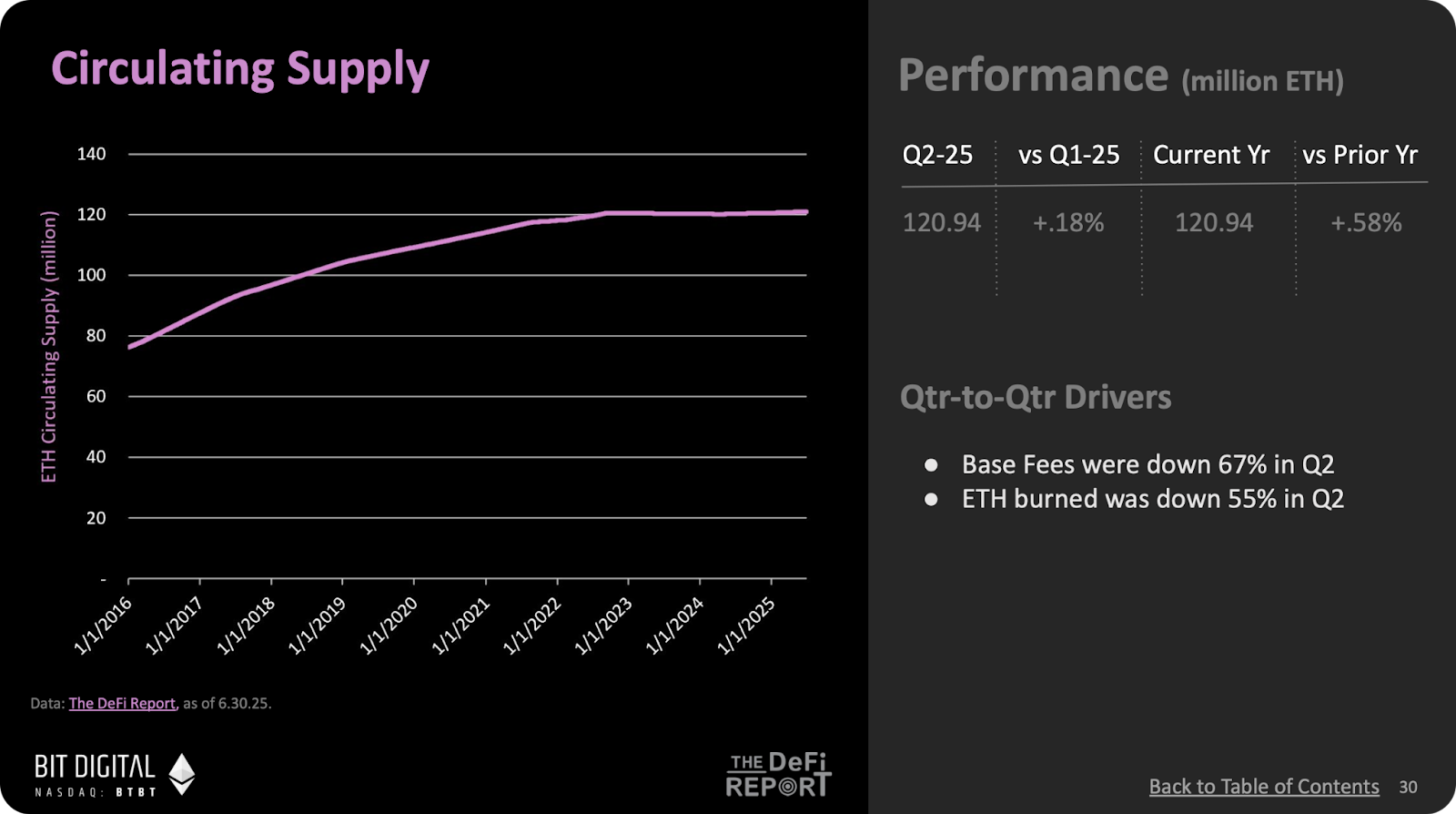

Оборотное предложение ETH увеличилось всего на 0,18% в этом квартале, что говорит о том, что даже при небольшой инфляции в сети рынок все равно может эффективно поглотить новую эмиссию.

Оборотное предложение ETH увеличилось всего на 0,18% в этом квартале, что говорит о том, что даже при небольшой инфляции в сети рынок все равно может эффективно поглотить новую эмиссию.

В отчете DeFi Report отмечается, что такое поведение похоже на явление «накопления долларов» во времена экономической неопределенности — пользователи предпочитают хранить средства в ETH, а не использовать их для частой торговли или спекуляций.

3. Стейкинг становится важным источником пассивного дохода ETH.

Механизм стейкинга ETH превращает его в средство сбережения, приносящее процентный доход, а его постоянный рост отражает долгосрочное доверие рынка к этому активу.

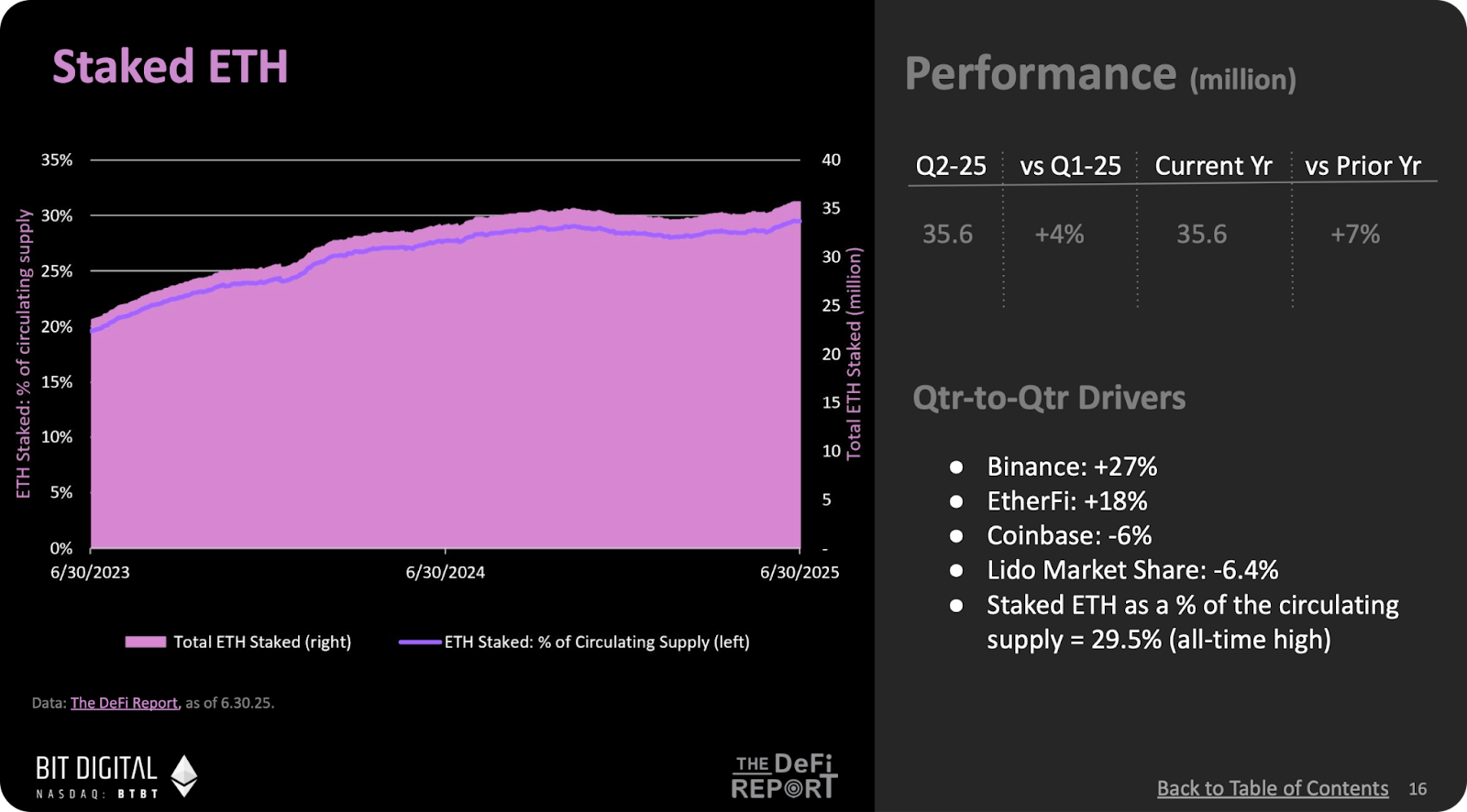

- Общее количество ETH, участвующих в стейкинге: увеличилось на 4% до 35,6 млн, что составляет 29,5% от общего предложения, что является рекордным показателем. Несмотря на снижение комиссий за транзакции после обновления Pectra, стейкинг всё ещё может приносить значительную прибыль: средняя ежедневная награда за эмиссию составляет 2685, а годовая доходность — 3,22%.

- Структура вознаграждений: 88% вознаграждений валидаторов поступает от выпуска новых ETH, а не от комиссий внутри сети. Это также означает, что сам ETH становится «активом, генерирующим доход».

Это приближает ETH к «казначейским облигациям с доходностью», а не к чисто спекулятивному продукту. Механизм залога превращает Ethereum из «цепочки транзакций» в «валютную сеть».

4. Инфляция возвращается, но ETH становится более зрелым

Хотя чистая инфляция ETH, по всей видимости, является медвежьим сигналом, DeFi Report полагает, что это свидетельствует о структурной зрелости ETH.

- Эмиссия ETH увеличилась: в этом квартале общая эмиссия ETH увеличилась на 2%, объем уничтожения сократился на 55%, а годовой чистый уровень инфляции составил 0,73%, что является годовым максимумом.

- Снижение эффективности работы сети: себестоимость единицы дохода от работы сети увеличилась на 58%, а фактический доход от работы сети снизился на 28%.

Несмотря на возвращение инфляции, рынок не обрушился, но стейкинг-пулы и ETF продолжили поглощать ETH. Майкл Дебо, основатель DeFi Report, отметил, что это явление похоже на ранний цикл биткоина: пользователи соглашаются на определённый уровень инфляции в обмен на долгосрочную безопасность и устойчивость сети.

Сегодня ETH больше похож на валютную систему с «планируемой инфляцией» и «встроенной доходностью», что отличается от традиционных публичных блокчейн-активов. Что ещё важнее, даже если экономические данные слабы, держатели сохраняют уверенность. Такое поведение — «не продавать даже при инфляции» — является ключевой характеристикой активов, предназначенных для хранения стоимости.

Сегодня ETH больше похож на валютную систему с «планируемой инфляцией» и «встроенной доходностью», что отличается от традиционных публичных блокчейн-активов. Что ещё важнее, даже если экономические данные слабы, держатели сохраняют уверенность. Такое поведение — «не продавать даже при инфляции» — является ключевой характеристикой активов, предназначенных для хранения стоимости.

5. Основная сеть Ethereum становится «расчетным слоем»

Уровень 1 Ethereum постепенно отказывается от своей роли «транзакционного движка» и трансформируется в базовый уровень для перемещения капитала и окончательного расчета — это характеристика денежной сети.

- Резкий рост активности на уровне 2: ежедневный объем транзакций на уровне 2 в 12,7 раза превышает объем транзакций в основной сети, а количество активных адресов в 5 раз превышает объем транзакций в основной сети; количество смарт-контрактов с высокой частотой взаимодействия на уровне 2 в 5,7 раз превышает объемы транзакций в основной сети; скорость транзакций DeFi также в 7,5 раз выше, чем в основной сети.

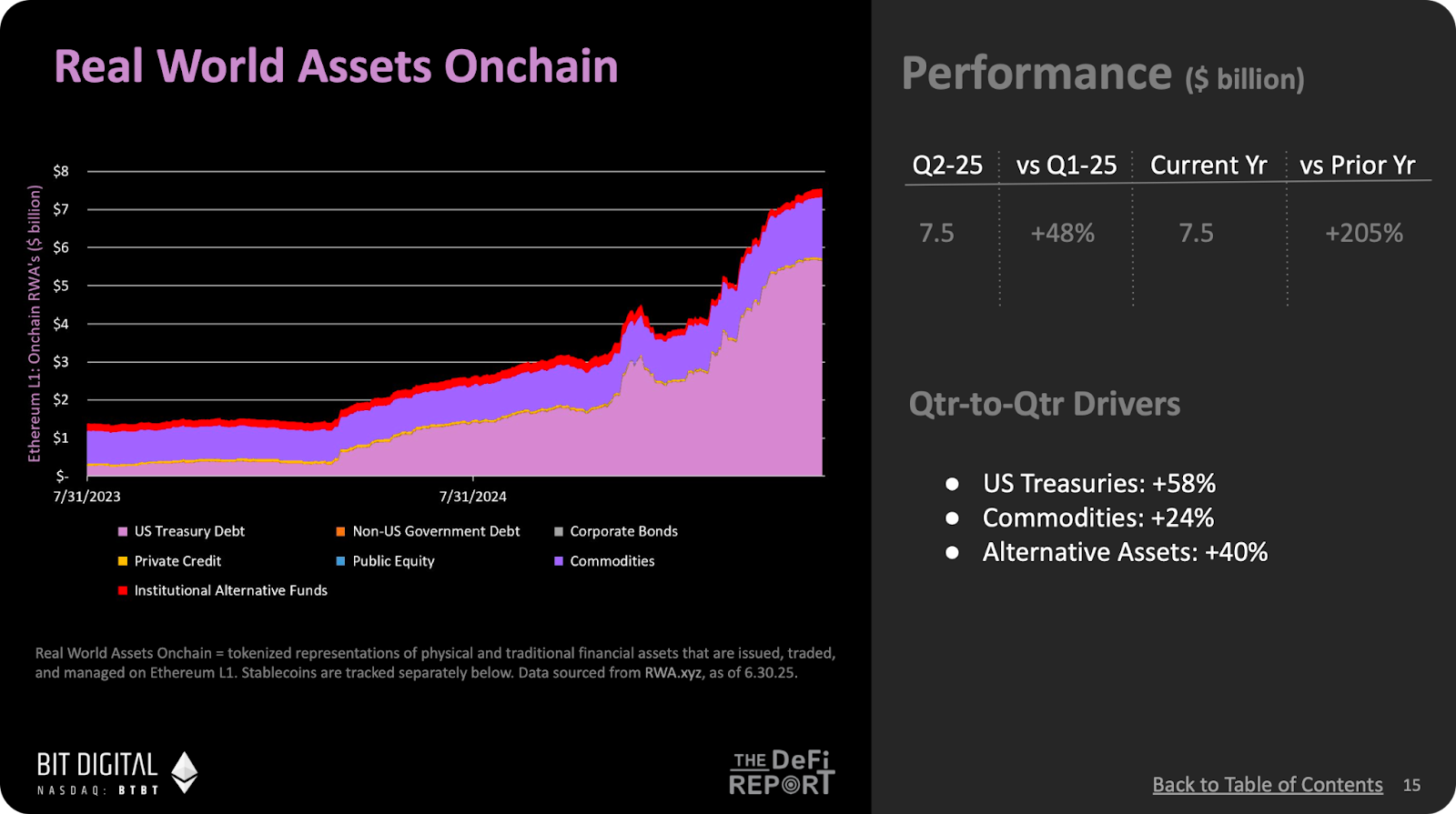

- Основная сеть остаётся якорем активов: несмотря на перенос торговой активности на уровень 2, TVL (общая заблокированная стоимость) основной сети всё же увеличилась на 33%. Объём реальных активов (RWA) увеличился на 48% за квартал, достигнув 7,5 млрд долларов США, в основном это токенизированные казначейские облигации и сырьевые товары.

DeFi Report считает, что эта структура похожа на традиционную финансовую систему: вторичная платформа отвечает за транзакции и операции, а основной уровень — за окончательные расчёты. Основная сеть Ethereum — это «пуленепробиваемое пространство блоков», а ETH — его основной резервный актив.

Резюме: ETH становится «денежным суверенным активом»

Отчет за второй квартал наглядно демонстрирует переход ETH из категории «утилитарный токена» в категорию «суверенной облигации».

Будь то ETF, хранилище или договор залога, ETH постепенно выходит из высокочастотной торговли и переходит к долгосрочному владению. Уровень 2 берёт на себя функцию уровня исполнения, а основная сеть Ethereum консолидируется в качестве платформы капитала и якоря реальных активов. Вознаграждения за стейкинг в основном поступают от комиссий за выпуск, а не от комиссий за транзакции, и структура всё больше напоминает раннюю валютную систему.

Другими словами: ETH больше не просто топливо, он стал неотъемлемым носителем стоимости самой сети.

Все комментарии