Источник: The Economist

Составил: Лиам

«Способ применения» криптовалют часто обсуждается с насмешкой в глазах консерваторов на Уолл-стрит. Старики всё это видели. Цифровые активы появляются и исчезают, часто с большой помпой, что привлекает инвесторов, увлечённых мемкоинами и NFT. Помимо того, что они используются как инструмент для спекуляций и финансовых преступлений, их применение в других областях также неоднократно признавалось неэффективным и неадекватным.

Однако последняя волна энтузиазма отличается. 18 июля президент Дональд Трамп подписал закон GENIUS Act, обеспечивающий стейблкоины — криптовалютные токены, обеспеченные традиционными активами, обычно долларом США, — регуляторной определённостью, к которой давно стремились представители отрасли. Индустрия процветает; теперь игроки с Уолл-стрит стремятся влиться в неё. «Токенизация» также набирает обороты: быстро растёт торговля активами в блокчейне, включая акции, фонды денежного рынка и даже частный капитал и долговые обязательства.

Как и в случае любой революции, революционеры в восторге, а консерваторы обеспокоены. Влад Тенев, генеральный директор брокера цифровых активов Robinhood, заявил, что новая технология может «заложить основу для того, чтобы криптовалюты стали основой мировой финансовой системы». Президент Европейского центрального банка Кристин Лагард придерживается несколько иной точки зрения. Она обеспокоена тем, что появление стейблкоинов равносильно «приватизации денег».

Обе стороны осознают масштаб предстоящих изменений. Сейчас основные рынки, возможно, столкнутся с более радикальными изменениями, чем в первые дни криптовалютных спекуляций. Биткоин и другие криптовалюты обещали стать цифровым золотом, в то время как токены были лишь обёртками или инструментами, представляющими другие активы. Возможно, это звучит не слишком драматично, но некоторые из самых революционных инноваций в современной финансовой сфере буквально изменили способы упаковки, разделения и рекомбинации активов — биржевые инвестиционные фонды (ETF), евродоллары и секьюритизированные облигации являются классическими примерами их использования.

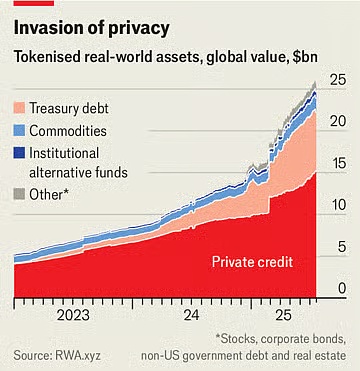

В настоящее время в обращении находится стейблкоинов на сумму 263 миллиарда долларов, что примерно на 60% больше, чем годом ранее. Standard Chartered Bank прогнозирует, что через три года объём рынка достигнет 2 триллионов долларов. В прошлом месяце JPMorgan Chase, крупнейший банк США, объявил о планах по запуску продукта, похожего на стейблкоин, под названием JPMorgan Deposit Token (JPMD), несмотря на давний скептицизм генерального директора компании Джейми Даймона в отношении криптовалют. Рыночная стоимость токенизированных активов составляет всего 25 миллиардов долларов, но за последний год она выросла более чем вдвое. 30 июня Robinhood выпустила более 200 новых токенов для европейских инвесторов, что позволит им торговать американскими акциями и ETF вне обычных торговых часов.

Стейблкоины делают транзакции дешевыми и быстрыми, поскольку право собственности мгновенно регистрируется в цифровом реестре, устраняя необходимость в посредниках, работающих с традиционными платежными каналами. Это особенно ценно для трансграничных транзакций, которые в настоящее время являются дорогостоящими и медленными. Хотя на стейблкоины в настоящее время приходится менее 1% мировых финансовых транзакций, Закон GENIUS придаст им импульс. Законопроект подтверждает, что стейблкоины не являются ценными бумагами, и требует, чтобы стейблкоины были полностью обеспечены безопасными, ликвидными активами. Сообщается, что розничные гиганты, такие как Amazon и Walmart, рассматривают возможность запуска собственных стейблкоинов. Для потребителей эти стейблкоины могут быть аналогичны подарочным картам, предоставляя баланс для расходов в розничных магазинах и, возможно, по более низкой цене. Это убьет такие компании, как Mastercard и Visa, которые получают около 2% прибыли от продаж, организованных в Соединенных Штатах.

Токенизированный актив — это цифровая копия другого актива, будь то фонд, акции компании или корзина товаров. Как и стейблкоины, они могут ускорить и упростить финансовые транзакции, особенно связанные с неликвидными активами. Некоторые продукты — всего лишь уловка. Зачем токенизировать акции? Это может позволить торговать круглосуточно, поскольку биржи, на которых котируются акции, не обязательно должны быть открытыми, но преимущества этого сомнительны. Кроме того, для многих розничных инвесторов предельные транзакционные издержки уже низкие или равны нулю.

Усилия по токенизации

Однако многие продукты не так уж и изобретательны. Взять, к примеру, фонды денежного рынка, которые инвестируют в казначейские векселя. Токенизированные версии могут также служить средством платежа. Эти токены, как и стейблкоины, обеспечены безопасными активами и могут быть легко погашены в блокчейне. Кроме того, они представляют собой инвестицию, которая выгоднее банковских ставок. Средняя процентная ставка по сберегательным счетам в США составляет менее 0,6%; доходность многих фондов денежного рынка достигает 4%. Крупнейший токенизированный фонд денежного рынка BlackRock сейчас стоит более 2 миллиардов долларов. «Я ожидаю, что однажды токенизированные фонды станут для инвесторов такими же привычными, как ETF», — написал Ларри Финк, генеральный директор компании, в недавнем письме инвесторам.

Это окажет разрушительное воздействие на существующие финансовые институты. Банки, возможно, и пытаются внедрять новые цифровые решения, но делают это отчасти потому, что понимают угрозу, которую представляют токены. Сочетание стейблкоинов и токенизированных фондов денежного рынка может в конечном итоге снизить привлекательность банковских депозитов. Американская банковская ассоциация отмечает, что если банки потеряют около 10% от своих 19 триллионов долларов на розничных депозитах (самый дешёвый вид финансирования), их средняя стоимость финансирования вырастет с 2,03% до 2,27%. Хотя общий объём депозитов, включая коммерческие счета, не сократится, норма прибыли банков снизится.

Эти новые активы также могут нанести ущерб финансовой системе в целом. Например, держатели новых токенов акций Robinhood фактически не владеют базовыми акциями. Технически они владеют деривативом, который отслеживает стоимость актива (включая любые дивиденды, выплачиваемые компанией), а не самими акциями. В результате они не получают права голоса, которое обычно предоставляется владельцу акций. Если эмитент токенов обанкротится, держателям придется бороться за право собственности на базовые активы с другими кредиторами обанкротившейся компании. Похожая ситуация произошла с Linqto, финтех-стартапом, который объявил о банкротстве в начале этого месяца. Компания выпускала акции частных компаний через специализированные компании. Покупатели теперь не знают, владеют ли они активами, которые, как они думали, им принадлежат.

Это одна из самых больших возможностей токенизации, но она же представляет и самые большие трудности для регуляторов. Сочетание неликвидных частных активов с легко торгуемыми токенами открывает закрытый рынок для миллионов розничных инвесторов с триллионами долларов для инвестирования. Они могут покупать доли в самых интересных частных компаниях, которые сейчас недоступны. Это вызывает вопросы. Такие агентства, как Комиссия по ценным бумагам и биржам (SEC), имеют гораздо большее влияние на публичные компании, чем на частные, поэтому первые подходят для розничных инвестиций. Токены, представляющие частные акции, превратят то, что когда-то было частным капиталом, в актив, которым можно торговать так же легко, как ETF. Однако эмитенты ETF обещают обеспечивать внутридневную ликвидность, торгуя базовым активом, в то время как поставщики токенов этого не делают. При достаточно большом масштабе токены фактически превратят частные компании в публичные без каких-либо требований по раскрытию информации, которые обычно требуются.

Даже регуляторы, поддерживающие криптовалюты, хотят провести черту. Хестер Пирс, член Комиссии по ценным бумагам и биржам США, известная как «Крипто-мама» за свою дружелюбную позицию по отношению к цифровым валютам, подчеркнула в заявлении от 9 июля, что токены не должны использоваться для обхода законов о ценных бумагах. «Токенизированные ценные бумаги остаются ценными бумагами», — написала она. Следовательно, компании, выпускающие ценные бумаги, должны соблюдать правила раскрытия информации, независимо от того, содержатся ли эти ценные бумаги в новой криптовалюте. Хотя теоретически это выглядит разумно, на практике обилие новых активов с новыми структурами означает, что регуляторам придётся бесконечно догонять их.

В этом и заключается парадокс. Если стейблкоины действительно полезны, они также станут поистине революционными. Чем более привлекательными становятся токенизированные активы для брокеров, клиентов, инвесторов, продавцов и других финансовых компаний, тем больше они будут преобразовывать финансовую сферу одновременно захватывающими и тревожными способами. Как бы то ни было, ясно одно: идея о том, что криптовалюты ещё не породили каких-либо заслуживающих внимания инноваций, давно устарела.

Все комментарии