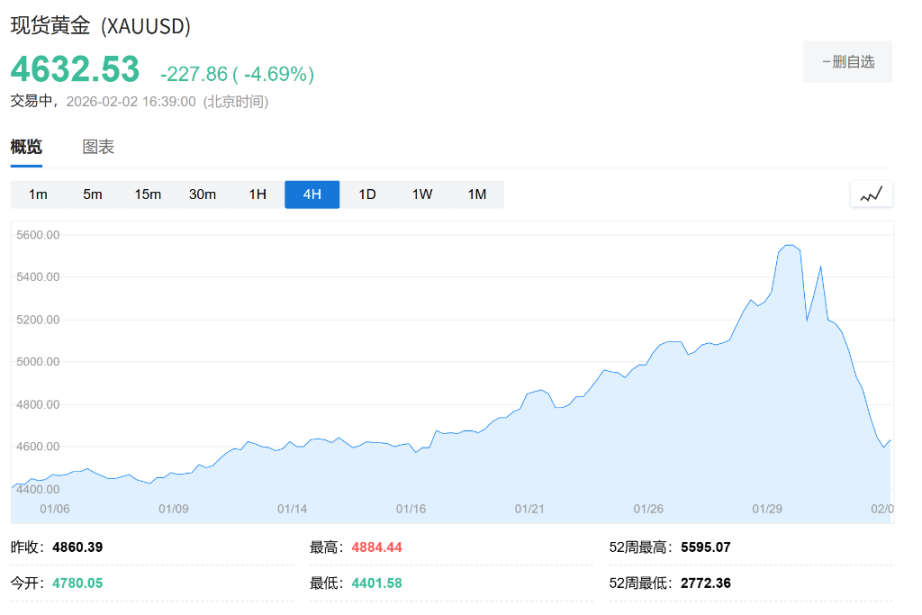

Рынок драгоценных металлов продолжил нисходящую тенденцию пятницы в понедельник: цена на серебро упала на 7%, а на золото — на 4,7%, ненадолго опустившись ниже отметки в 4500 долларов.

Текущая ситуация предельно ясна: прибыль фиксируется, а фонды, использующие заемные средства, принудительно ликвидируются. Многие исследовательские институты считают, что, хотя долгосрочная геополитическая игра и логика долгового рынка остаются неизменными, в краткосрочной перспективе не следует пытаться поймать «кровавые фишки» во время обвала. Этот спад — это проверка рынком принципиальной позиции нового председателя Федеральной резервной системы и резкая коррекция прежних безудержных спекулятивных настроений.

Резкое падение цен на золото и серебро: это не просто феномен Уолша, а цепная реакция сокращения заемных средств.

Это резкое падение было вызвано не одним фактором, а скорее сочетанием политических ожиданий, перегрузки торговых операций и валютных интервенций.

1. Триггер: Назначение Уорша подпитывает «ястребиские» ожидания. Как Huatai Securities, так и Tianfeng Securities отметили, что назначение Кевина Уорша на пост председателя Федеральной резервной системы стало прямым триггером. Уорш считается «ястребом», и его основные предложения включают «снижение процентных ставок + сокращение баланса». Tianfeng Securities добавили, что Уорш был известен как «ястреб инфляции» во время своего пребывания на посту с 2006 по 2011 год. Опасения рынка по поводу независимости ФРС ослабли после его назначения, что привело к восстановлению доллара, а ожидания ужесточения ликвидности подавили цены на драгоценные металлы.

2. Механистическая распродажа: биржи объединяют усилия для «охлаждения». Huatai Securities и Caitong Securities подчеркнули влияние биржевых интервенций. Чикагская товарная биржа (CME) и Шанхайская фьючерсная биржа (SHFE) почти одновременно повысили требования к марже. CME дважды повысила требования к марже для золота и серебра в конце января, при этом цена на серебро выросла с 11% до 15%; SHFE последовала их примеру.

Компания Caitong Securities добавила к этому факторам «короткое сжатие» и «гамма-сжатие» опционов. По состоянию на 29 января коэффициент открытого интереса по основному контракту на серебро на Шанхайской бирже достиг 8,75, что значительно выше исторического максимума за тот же период; одновременно большое количество розничных инвесторов приобрели опционы колл, вынудив маркет-мейкеров покупать фьючерсы для хеджирования, что привело к росту цен. После усиления вмешательства биржи (например, шестикратное повышение требований к марже для золота и серебра на CME) произошел отток средств, и эта положительная обратная связь мгновенно сменилась обвалом. Кроме того, резкое снижение объемов владения серебром в ETF также является важным сигналом корректировки.

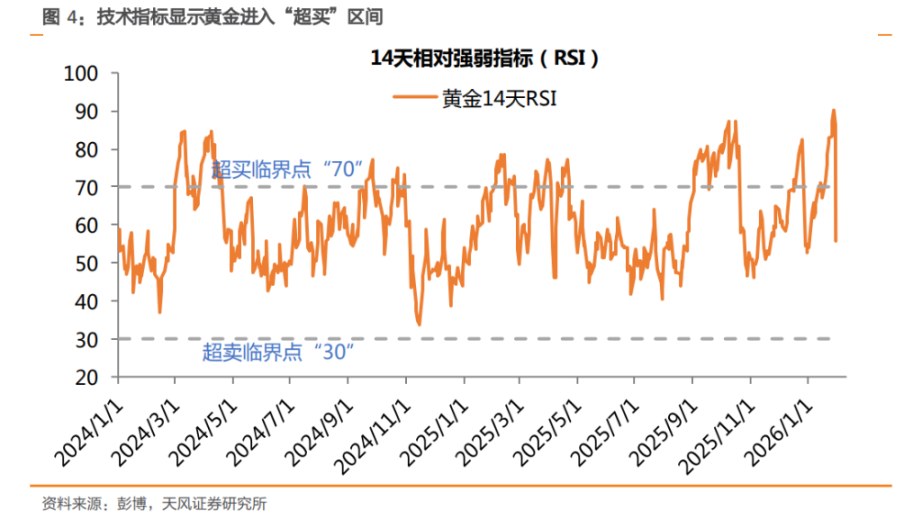

3. Первопричина: Чрезвычайно переполненные спекулятивные позиции и фиксация прибыли. Компания Huatai Securities отметила, что до обвала рынка цветные металлы (особенно серебро) были наиболее переполненными товарами для длинных позиций в глобальном масштабе. Данные Tianfeng Securities показывают, что 28 января 14-дневный RSI для золота впервые в этом столетии пробил отметку 90, что указывает на экстремальные условия «перекупленности».

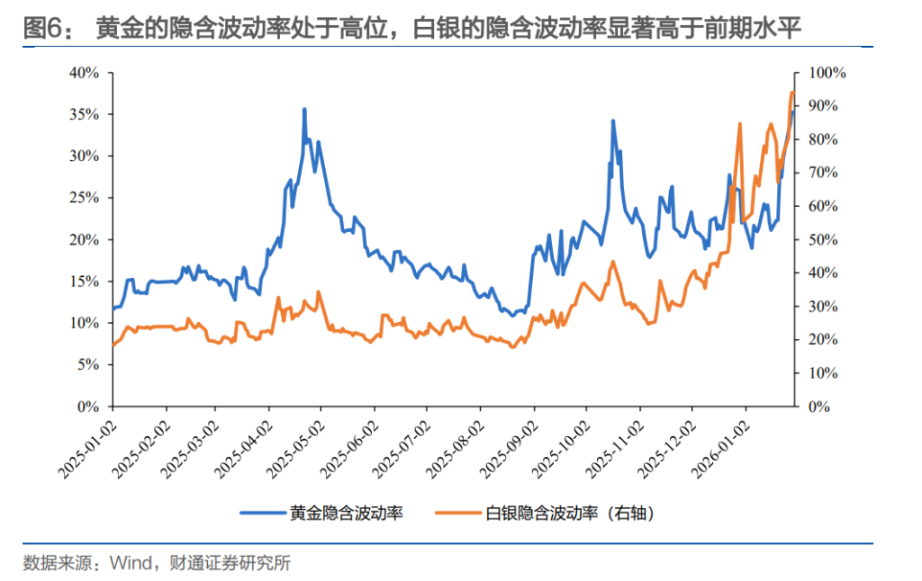

Аналитики Founder Securities зафиксировали, что индекс волатильности серебра 29 января вырос до 111, достигнув нового исторического максимума. Caitong Securities считает, что предыдущий резкий рост цен был вызван сочетанием «короткого сжатия» и эффекта «гамма-сжатия» опционов; как только настроения изменятся, процесс сокращения задолженности станет исключительно жестким.

4. Макроэкономические потрясения: опасения по поводу прибыльности акций компаний, занимающихся технологиями ИИ. Компания Huatai Securities также отметила, что отчеты о доходах таких технологических гигантов, как Microsoft и Tesla, вызвали опасения по поводу доходности инвестиций в ИИ, что привело к усилению неприятия риска на американском фондовом рынке. Некоторые фонды продали драгоценные металлы, чтобы решить проблемы с ликвидностью рынка.

Прогноз рынка: Долгосрочная логика остается неизменной, но краткосрочные колебания неизбежны.

Несмотря на серьезные краткосрочные неудачи, большинство институциональных инвесторов считают, что долгосрочная логика бычьего рынка драгоценных металлов принципиально не изменилась.

1. Долгосрочная логика остается неизменной, но ожидаются краткосрочные колебания. Компания Tianfeng Securities считает, что в краткосрочной перспективе золото войдет в период значительных колебаний, а покупательские настроения будут склоняться к осторожности. Однако на критическом этапе глобальной конкуренции долгосрочный спрос на золото со стороны центральных банков мира продолжит служить фундаментальной поддержкой цен, и «история с золотом» еще не закончена. Компания Caitong Securities также заявила, что долгосрочная логика не изменилась. Опасения международного рынка по поводу устойчивости государственного долга США и независимости Федеральной резервной системы будут и дальше подталкивать центральные банки и частный сектор к увеличению своих золотых резервов.

2. Сохраняется неопределенность в политике. Компания Huatai Securities придерживается долгосрочного оптимистичного прогноза, полагая, что цветные металлы остаются сектором, наиболее сильно подверженным влиянию глобального производственного цикла, геополитической перестройки и технологий искусственного интеллекта.

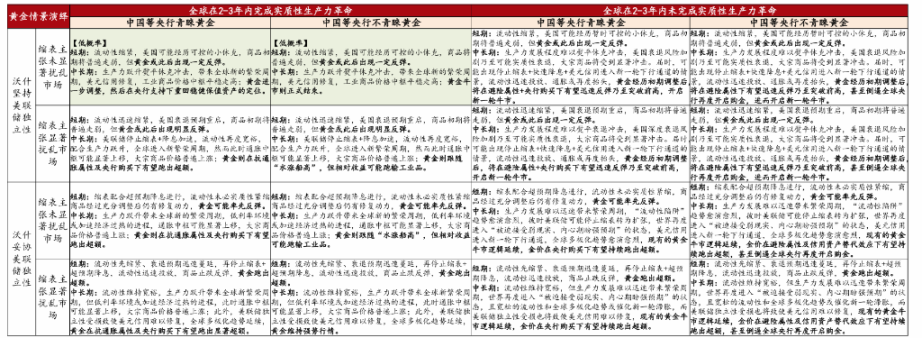

Аналитики Fangzheng Securities считают, что дальнейшая динамика рынка зависит от развития множества факторов. Ключевые переменные включают: во-первых, долгосрочный характер соперничества великих держав и возможный краткосрочный период смягчения денежно-кредитной политики; во-вторых, фактический прогресс технологий искусственного интеллекта в обеспечении скачка в общей факторной производительности; и в-третьих, сможет ли новый председатель Федеральной резервной системы Уорш придерживаться своих политических позиций (таких как независимость и сокращение баланса), несмотря на внутреннее политическое сопротивление (например, противодействие назначению, внутренние разногласия и давление со стороны предыдущей администрации).

После всестороннего анализа компания Founder Securities считает, что для полного разворота бычьей логики рынка драгоценных металлов необходимо одновременное выполнение нескольких жестких условий (таких как быстрая глобальная революция в производительности труда, жесткое внедрение мер экономии Уолшем без нарушения рынка и снижение спроса на покупку золота центральными банками), что является крайне маловероятным сценарием. Поэтому после достаточной корректировки и снижения рисков долгосрочная инвестиционная ценность драгоценных металлов остается высокой. Рекомендуется сосредоточиться на ключевых компаниях со стабильными показателями, отличными фундаментальными показателями, явным потенциалом роста и разумной оценкой.

Время для покупки на минимуме: не спешите ловить падающий нож; дождитесь, пока волатильность вернется к норме.

Что касается вопроса, который больше всего волнует инвесторов: «когда входить на рынок», большинство институциональных инвесторов, как правило, советуют проявить терпение и дождаться возвращения волатильности к нормальному уровню.

1. Обратите внимание на снижение волатильности. Компания Huatai Securities прямо предупреждает, что краткосрочная «охота за дном» требует осторожности. Из-за постоянно высокой волатильности рынка продолжается сокращение заемных средств и лопание пузырей. Компания Caitong Securities предоставляет конкретные количественные индикаторы: она предлагает дождаться падения подразумеваемой волатильности ниже 20%, что может быть хорошим моментом для повторной покупки.

2. Обратитесь к историческим циклам коррекции. Компания Caitong Securities, анализируя исторические данные, отмечает, что после достижения пика цен на золото в последние годы средний период коррекции составлял приблизительно 18 дней, а величина коррекции — около 8%. Это дает инвесторам ориентир по временному окну. Компания Huatai Securities рекомендует дождаться значительного снижения волатильности рынка с экстремальных максимумов (например, когда волатильность золота превышает 35%) и наблюдать за сигналами стабилизации на ключевых уровнях поддержки (например, золото на уровне 4700 долларов за унцию), чтобы избежать покупок на пике обвала рынка.

3. Следует опасаться риска расхождения цен между спотовыми и фьючерсными ценами. Компания Huatai Securities специально напоминает отечественным инвесторам, что фьючерсы на серебро в Шанхае могут еще больше снизиться. На момент резкого падения цена закрытия фьючерсов на серебро в Шанхае 30 января составляла 111 долларов за унцию, в то время как цена на серебро в Лондоне уже упала до 85 долларов за унцию. Это означает, что фьючерсы на серебро в Шанхае по-прежнему имеют премию примерно в 30% по сравнению с международным рынком, и инвесторам следует опасаться риска дальнейшего снижения цен на фьючерсы на серебро в Шанхае.

4. Обратите внимание на риск «короткого сжатия» в месяц поставки. Компания Huatai Securities отметила, что март является основным месяцем поставки серебра. В настоящее время общий открытый интерес по фьючерсам CME значительно превышает объем запасов, подлежащих поставке. Необходимо следить за тем, произойдет ли «короткое сжатие» в месяц поставки, что является как риском, так и потенциальной точкой спекуляции.

Все комментарии