Автор: Йетта и Шон, Primitive Ventures Investment Partners

Эта статья была написана в мае 2025 года. В мае мы завершили инвестирование в SharpLink в рамках программы PIPE, что стало промежуточным результатом нашей работы на рынке PIPE с начала года. Primitive Ventures активно внедряет эту технологию с начала этого года, анализируя тренд интеграции CeDeFi с точки зрения перспектив и занимая ведущую позицию в области PIPE-транзакций, связанных с резервами цифровых активов (Digital Asset Treasury PIPE). В рамках этой стратегии мы систематически изучили все репрезентативные случаи транзакций, и SharpLink, несомненно, является наиболее важным и показательным из тех, в которых мы участвовали.

1. Почему мы инвестируем

ETH против BTC: разница в производительной ценности

По сравнению с BTC, который не обладает собственными возможностями получения дохода, Ethereum, как актив, приносящий процентный доход, естественным образом обладает характеристиками, позволяющими получать доход от стейкинга. Стратегии, основанные на BTC, такие как MicroStrategy, в основном полагаются на финансирование для покупки монет, не генерируют доход от активов и подвержены более высоким рискам, связанным с кредитным плечом. SBET имеет потенциал напрямую использовать доход от стейкинга ETH и экологию DeFi для достижения комплексного роста блокчейна и создания реальной ценности для акционеров.

В настоящее время ни один ETF для стейкинга ETH не одобрен в рамках существующей нормативно-правовой базы, и публичный рынок фактически не способен реализовать экономический потенциал доходности Ethereum. Мы считаем, что SBET предлагает дифференцированный подход: при поддержке Consensys компания может реализовать собственные стратегии протокола и получить значительную доходность от блокчейна, а её модель, как ожидается, превзойдёт даже будущие ETF для стейкинга ETH.

Кроме того, подразумеваемая волатильность Ethereum (69) значительно выше, чем у Bitcoin (43), что открывает асимметричный потенциал роста для структуры, привязанной к акциям. Это особенно привлекательно для инвесторов, использующих стратегии арбитража конвертируемых облигаций и структурированных деривативов — в этом случае волатильность становится активом, подлежащим монетизации, а не источником риска.

2. Стратегическое участие Consensys

Мы очень гордимся сотрудничеством с Consensys, ведущим инвестором этого PIPE-финансирования на сумму $425 млн. Будучи наиболее эффективным исполнителем коммерциализации Ethereum, Consensys обладает уникальными преимуществами в плане технического потенциала, глубины экосистемы продукта и масштаба операционной деятельности, что делает её идеальным инвестором для продвижения SBET в качестве корпоративного оператора на базе Ethereum.

Компания Consensys, основанная в 2014 году соучредителем Ethereum Джо Любином, сыграла ключевую роль в преобразовании открытого исходного кода Ethereum в масштабируемые приложения для реального мира: от EVM и zkEVM (Linea) до кошелька MetaMask, который познакомил десятки миллионов пользователей с Web3. Consensys привлекла более 700 миллионов долларов от ведущих инвестиционных институтов, таких как ParaFi и Pantera, и осуществила ряд успешных стратегических приобретений. Consensys является наиболее глубоко интегрированным коммерческим оператором в экосистеме Ethereum.

Назначение Джо Любина на пост председателя совета директоров не просто символично. Будучи одним из соавторов ядра Ethereum и одним из важнейших руководителей инфраструктурных компаний, Джо обладает уникальным и всесторонним пониманием дорожной карты продукта и структуры активов Ethereum. Его ранний опыт работы на Уолл-стрит также дал ему необходимые навыки работы на рынке капитала, что позволило SBET плавно интегрироваться в институциональную финансовую систему.

В SBET мы видим сочетание уникального актива и самых талантливых инвесторов. Эта синергия формирует мощный позитивный маховик, управляемый стратегией резервирования на основе протокола и лидером, работающим на основе протокола. Под руководством Consensys мы считаем, что SBET может стать флагманским примером того, как производительный капитал Ethereum может быть институционализирован и масштабирован на традиционных рынках капитала.

3. Сравнение рыночной оценки

Чтобы понять инвестиционные возможности SBET, мы проанализировали стратегии крипторезервирования различных листингуемых компаний:

3. Сравнение рыночной оценки

Чтобы понять инвестиционные возможности SBET, мы проанализировали стратегии крипторезервирования различных листингуемых компаний:

MicroStrategy: пионер в области стратегий крипторезервирования

Компания MicroStrategy установила отраслевой стандарт для стратегий резервирования криптовалют, имея на балансе 580 250 биткоинов по состоянию на май 2025 года, что на тот момент составляло около 63,7 млрд долларов. Стратегия MSTR заключается в покупке биткоинов путем выпуска низкозатратного долгового и акционерного финансирования. Эта модель вдохновила множество компаний последовать её примеру, наглядно продемонстрировав возможность использования криптоактивов в качестве резервных активов.

По состоянию на май 2025 года MSTR владеет 580 250 биткоинами (примерно 63,7 млрд долларов США), а её акции торгуются по цене 1,78 от mNAV (рыночная стоимость/стоимость чистых активов), что свидетельствует о высоком спросе на регулируемые кредитные вложения в криптоактивы через котируемые акции. Эта премия обусловлена сочетанием ряда факторов, включая потенциал роста за счёт кредитного плеча, возможность включения в индекс и простоту приобретения по сравнению с прямыми вложениями.

Согласно историческим данным, mNAV MSTR колебался в диапазоне от 1x до 4,5x в период с августа 2022 года по август 2025 года, что отражает значительное влияние рыночных настроений на оценку. Когда мультипликатор достигает 4,5x, это обычно сопровождается бычьим рынком биткоина и масштабными операциями MSTR по покупке, что свидетельствует о высоком оптимизме инвесторов; когда мультипликатор падает до 1x, это часто происходит на этапе консолидации рынка, что свидетельствует о циклических колебаниях доверия инвесторов.

Сравнение с аналогичными компаниями

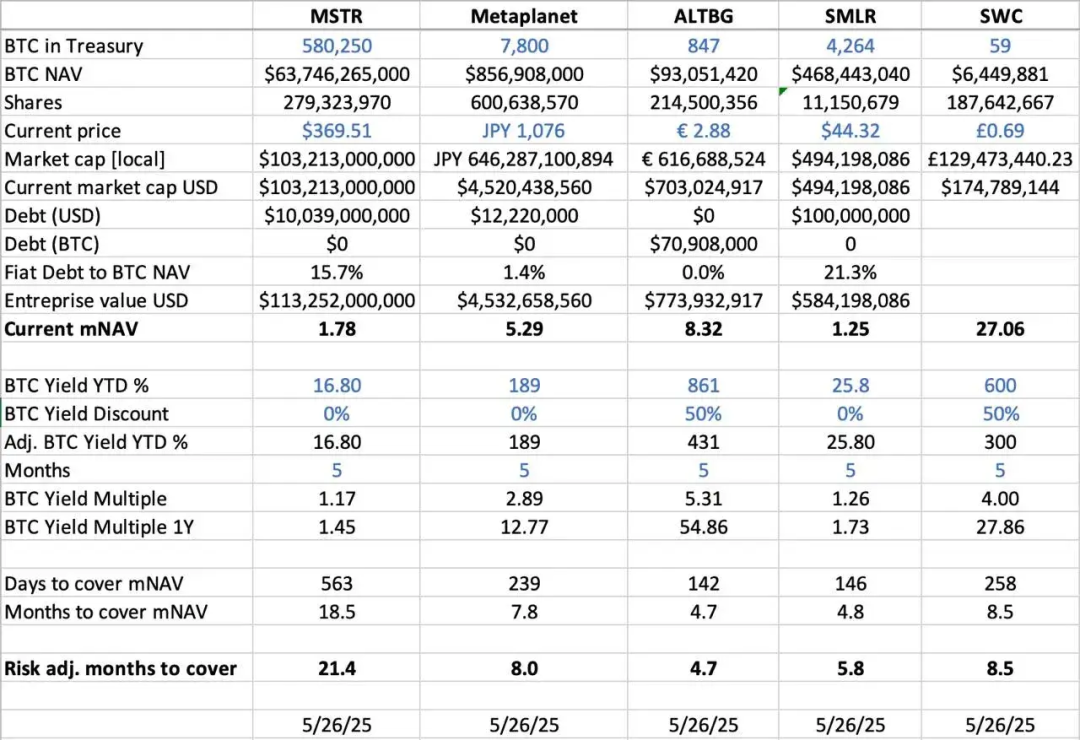

Мы провели горизонтальный анализ нескольких котируемых компаний, принявших стратегии резервирования BTC:

- По чистым активам BTC (BTC NAV), то есть общей стоимости биткоинов, удерживаемых компанией, MicroStrategy занимает первое место с 580 250 BTC (около 63,7 млрд долларов США), за ней следуют Metaplanet (7 800 BTC, около 857 млн долларов США), SMLR (4 264 BTC, около 468 млн долларов США), ALTBG (847 BTC, около 93 млн долларов США) и SWC (59 BTC, около 6,4 млн долларов США).

- По соотношению рыночной капитализации к чистой стоимости активов (mNAV) BTC, SWC демонстрирует самую высокую премию, достигающую 27,06, что обусловлено, главным образом, небольшой базой активов BTC и активным стремлением к рынку. У ALTBG mNAV составляет 8,32, а у Metaplanet — 5,29, что также поддерживается на высоком уровне; для сравнения, у MSTR этот показатель равен 1,78, а у SMLR — 1,25. Благодаря большому размеру активов и долга, премия к оценке относительно умеренная.

- Что касается доходности BTC с начала года (с поправкой на разводнение, процент роста BTC на акцию), компании с малой капитализацией продемонстрировали более высокие темпы роста BTC на акцию благодаря продолжающемуся увеличению активов: ALTBG достиг 431%, а SWC — 300%. Эти данные о прибыли отражают эффективность их капитала и способность к накоплению.

- Исходя из текущих темпов роста резерва BTC (дни/месяцы для покрытия mNAV), ALTBG и SMLR теоретически могут накопить достаточно BTC в течение 5 месяцев, чтобы покрыть свою текущую премию mNAV, что обеспечивает потенциальное альфа-пространство для конвергентной торговли NAV и относительной неточности ценообразования.

- С точки зрения риска, долг MSTR и SMLR составляет 15,7% и 21,3% от их чистой стоимости активов BTC соответственно, поэтому они сталкиваются с более высокими рисками при падении цены BTC; в то время как у ALTBG и SWC нет долга, и их риски более контролируемы.

Пример японской компании Metaplanet: арбитраж оценки на региональных рынках

Различия в оценке часто обусловлены различиями в размере резервов активов и системе распределения капитала. Однако динамика региональных рынков капитала не менее важна и является важным фактором для понимания этих различий в оценке. Одним из наиболее показательных примеров является Metaplanet, компания, которую часто называют «Микростратегией Японии».

Его оценочная премия отражает не только его активы в биткоинах, но и структурные преимущества, связанные с внутренним рынком Японии:

- Преимущество налоговой системы NISA: японские розничные инвесторы активно размещают акции Metaplanet через NISA (японский индивидуальный сберегательный счёт). Этот механизм позволяет не облагать налогом прирост капитала до 25 000 долларов США, что значительно выгоднее, чем ставка налога в 55% за прямое владение BTC. Согласно данным японского SBI Securities, акции Metaplanet стали самой продаваемой акцией среди всех счётов NISA на неделе, закончившейся 26 мая 2025 года, что привело к росту цены на 224% за последний месяц.

- На японском рынке облигаций наблюдаются проблемы: соотношение госдолга к ВВП Японии достигает 235%, а доходность 30-летних государственных облигаций (JGB) выросла до 3,20%, что свидетельствует о структурном давлении на японский рынок облигаций. В связи с этим инвесторы всё чаще рассматривают 7800 биткоинов Metaplanet как макрохеджирование против обесценивания иены и рисков внутренней инфляции.

4. SBET: Схема ведущих мировых ETH-активов

При работе на публичных рынках региональные потоки капитала, налоговые режимы, психология инвесторов и макроэкономические условия так же важны, как и сами базовые активы. Понимание различий между этими юрисдикциями — ключ к раскрытию асимметричных возможностей на стыке криптоактивов и публичных акций.

Будучи первой компанией, чьи акции размещены на бирже с капиталом ETH в основе, SBET также имеет потенциал для получения выгоды от стратегического судебного арбитража. Мы считаем, что SBET имеет возможность дополнительно раскрыть региональную ликвидность и защититься от риска размывания позиций, проведя двойной листинг на азиатских рынках, таких как Гонконгская фондовая биржа и Nikkei. Эта кросс-рыночная стратегия поможет SBET закрепиться на позиции наиболее репрезентативного нативного листингуемого актива Ethereum в мире и получить институциональное признание и участие.

5. Институционализация структуры криптокапитала

Конвергенция CeFi и DeFi знаменует собой критический поворотный момент в развитии крипторынка, означающий его взросление и постепенную интеграцию в более широкую финансовую систему. С одной стороны, такие протоколы, как Ethena и Bouncebit, воплощают эту тенденцию, сочетая централизованные компоненты с ончейн-механизмами для расширения функциональности и доступности криптоактивов.

Конвергенция CeFi и DeFi знаменует собой критический поворотный момент в развитии крипторынка, означающий его взросление и постепенную интеграцию в более широкую финансовую систему. С одной стороны, такие протоколы, как Ethena и Bouncebit, воплощают эту тенденцию, сочетая централизованные компоненты с ончейн-механизмами для расширения функциональности и доступности криптоактивов.

С другой стороны, интеграция криптоактивов с традиционными рынками капитала отражает более глубокие макрофинансовые изменения: криптоактивы постепенно превращаются в класс активов, соответствующий всем требованиям и отвечающий институциональным стандартам. Эту эволюцию можно условно разделить на три ключевых этапа, каждый из которых представляет собой скачок в зрелости рынка:

- GBTC: Будучи одним из первых каналов инвестирования в BTC для институциональных инвесторов, GBTC обеспечивает регулируемое присутствие на рынке, но не имеет механизма погашения, что приводит к долгосрочному отклонению цены от чистой стоимости активов (NAV). Несмотря на новаторский характер, GBTC также демонстрирует структурные ограничения традиционных пакетных продуктов.

- Спотовые ETF на BTC: С момента одобрения SEC в январе 2024 года спотовые ETF внедрили механизм ежедневного создания/погашения, позволяющий ценам точно отслеживать чистую стоимость активов (NAV), что значительно повышает ликвидность и участие институциональных инвесторов. Однако, ввиду своей пассивности, он не может использовать ключевые аспекты внутреннего потенциала криптоактивов, такие как стейкинг, доходность или активное создание стоимости.

- Стратегия корпоративного казначейства: Такие компании, как MicroStrategy, Metaplanet, а теперь и SharpLink, продолжили развивать свои стратегии, включив криптоактивы в свои финансовые операции. Этот этап выходит за рамки пассивных активов и начинает использовать такие стратегии, как компаундирование, токенизация активов и генерация денежных потоков в блокчейне, для повышения эффективности капитала и увеличения доходности акционеров.

От жесткой структуры GBTC до прорыва в механизмах спотовых ETF и затем до развития модели резервирования, ориентированной на оптимизацию доходности сегодня, эта эволюционная траектория ясно показывает, что криптоактивы постепенно встраиваются в архитектуру современного рынка капитала, обеспечивая большую ликвидность, более высокую зрелость и больше возможностей для создания стоимости.

VI. Предупреждение о риске

Хотя мы уверены в SBET, мы сохраняем осторожность и обращаем внимание на два потенциальных риска:

- Риск сжатия премии: если цена акций SBET останется ниже ее чистой стоимости активов в течение длительного периода времени, это может привести к разводнению последующего акционерного финансирования.

- Риск замещения ETF: если ETF ETH будет одобрен и будет поддерживать функции стейкинга, он может обеспечить более простую альтернативу с точки зрения соблюдения требований и привлечь некоторый отток капитала.

Тем не менее, мы считаем, что SBET все еще может превзойти ETH ETF в долгосрочной перспективе благодаря своей собственной доходности ETH, достигнув тем самым эффективного сочетания роста и прибыли.

Подводя итог, можно сказать, что наши инвестиции в проект PIPE компании SharpLink Gaming стоимостью 425 миллионов долларов основаны на нашей твёрдой убеждённости в стратегической роли Ethereum в стратегиях корпоративных резервов. Ожидается, что при поддержке Consensys и под руководством Джо Любина SBET станет олицетворением нового этапа создания криптовалютной стоимости. Поскольку интеграция CeFi и DeFi меняет мировой рынок, мы продолжим поддерживать SBET для достижения высокой долгосрочной доходности и выполнения нашей миссии «открытия возможностей с высоким потенциалом».

Все комментарии