Обвал рынка, вызванный недопониманием политики, точная операция институтов по покупке по низкой цене, рынок криптовалют завершил новый виток сильных и слабых оборотов на руинах тех, чьи позиции были ликвидированы.

Ранним утром 13 октября (по пекинскому времени) биткоин, упав ниже $100 000, быстро восстановился, вернув себе $115 000, что составляет рост более 5% за 24 часа. В то же время, Ethereum приблизился к $4200, показав рост более чем на 11% за один день.

Разворот произошел после того, как общая рыночная стоимость мирового рынка криптовалют сократилась на 2,5 триллиона долларов за предыдущий торговый день.

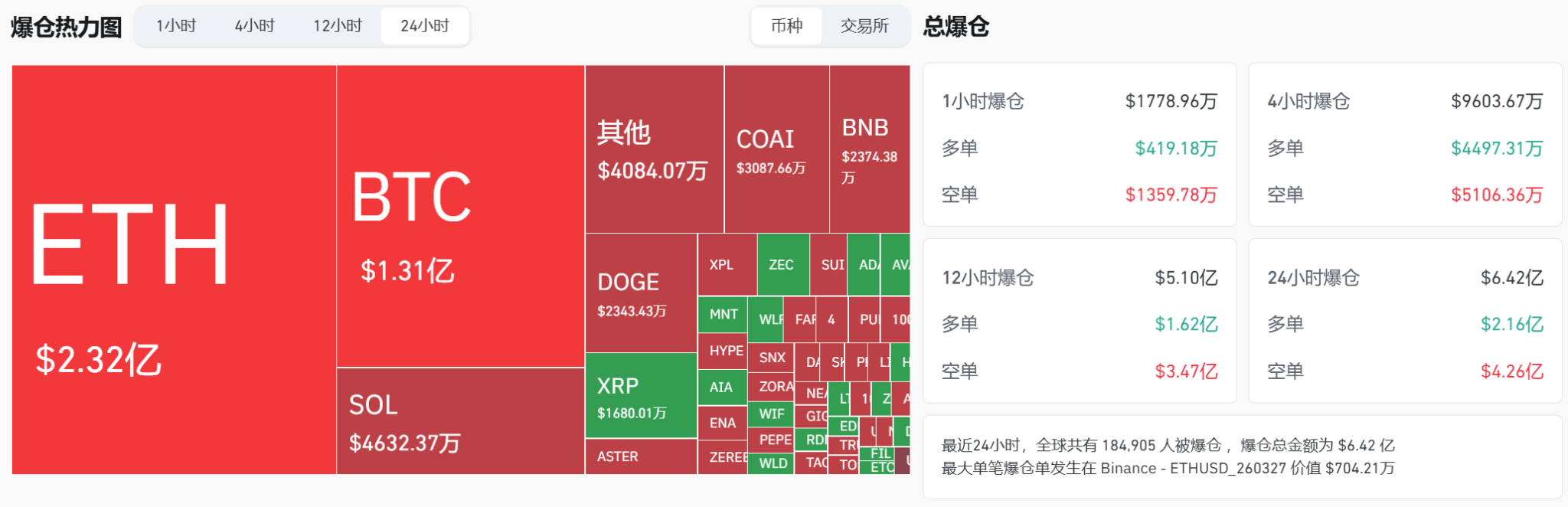

По данным CoinGlass, за последние 24 часа более 180 000 человек по всему миру столкнулись с маржин-коллами, что привело к общим убыткам в размере 642 миллионов долларов. В этой битве быков и медведей крупнейший единовременный убыток от маржин-коллов пришёлся на торговую пару ETH/USD на Binance и составил 7,0421 миллиона долларов.

Неверное толкование политики и чрезмерная реакция рынка

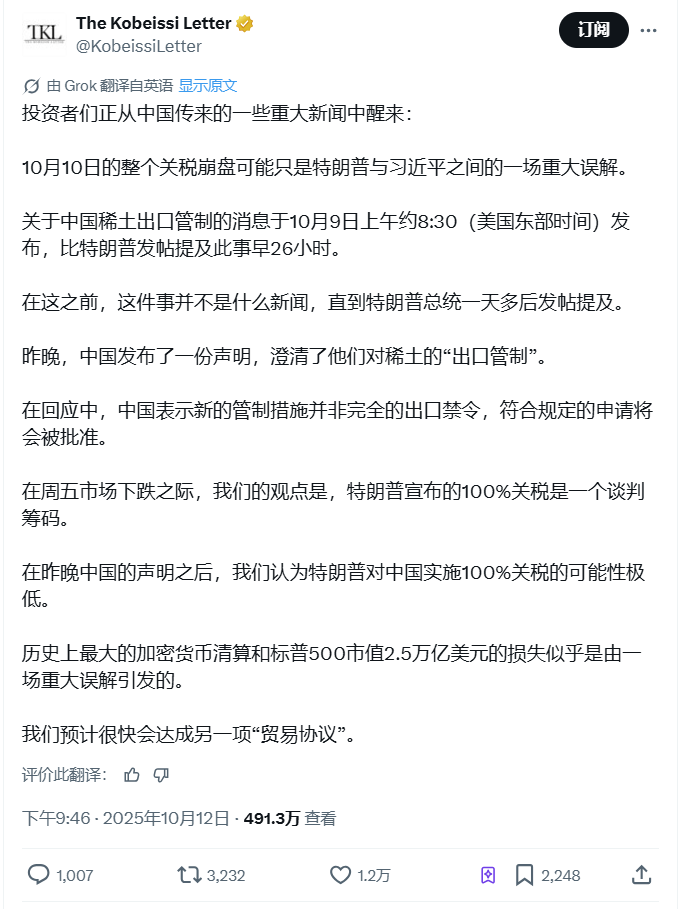

Истоки этого рыночного потрясения восходят к 9 октября. Заявление Министерства торговли Китая о контроле над экспортом редкоземельных металлов тогда не вызвало бурной реакции рынка. Однако 26 часов спустя комментарии Трампа в социальных сетях полностью изменили ситуацию.

Угроза Трампа «значительно повысить» пошлины на Китай мгновенно вызвала панику на рынке. Индекс S&P 500 потерял 2,5 триллиона долларов, а рынок криптовалют рухнул: биткоин упал с исторического максимума в 126 000 долларов до примерно 100 000 долларов. Аналитическая компания The Kobeissi Letter отметила, что политика Китая в отношении редкоземельных металлов не подразумевает полного запрета на экспорт; заявки, соответствующие нормативным требованиям, по-прежнему будут одобрены.

Агентство считает, что угрозы Трампа ввести пошлины — это скорее переговорная тактика, чем просто тактика переговоров, с малой вероятностью её фактической реализации. Эта схема «тарифной драмы Трампа» получила на Уолл-стрит название «торговая стратегия TACO» (сокращение от «Trump Always Chickens Out»).

Агентство считает, что угрозы Трампа ввести пошлины — это скорее переговорная тактика, чем просто тактика переговоров, с малой вероятностью её фактической реализации. Эта схема «тарифной драмы Трампа» получила на Уолл-стрит название «торговая стратегия TACO» (сокращение от «Trump Always Chickens Out»).

Согласно анализу GF Securities, глобальные сделки «TACO» происходили много раз с апреля этого года, включая угрозы США о введении пошлин, а затем их неоднократную отсрочку и угрозы увольнения Пауэлла, которые тут же меняли свое решение.

Ликвидация с использованием заемных средств и сброс структуры рынка

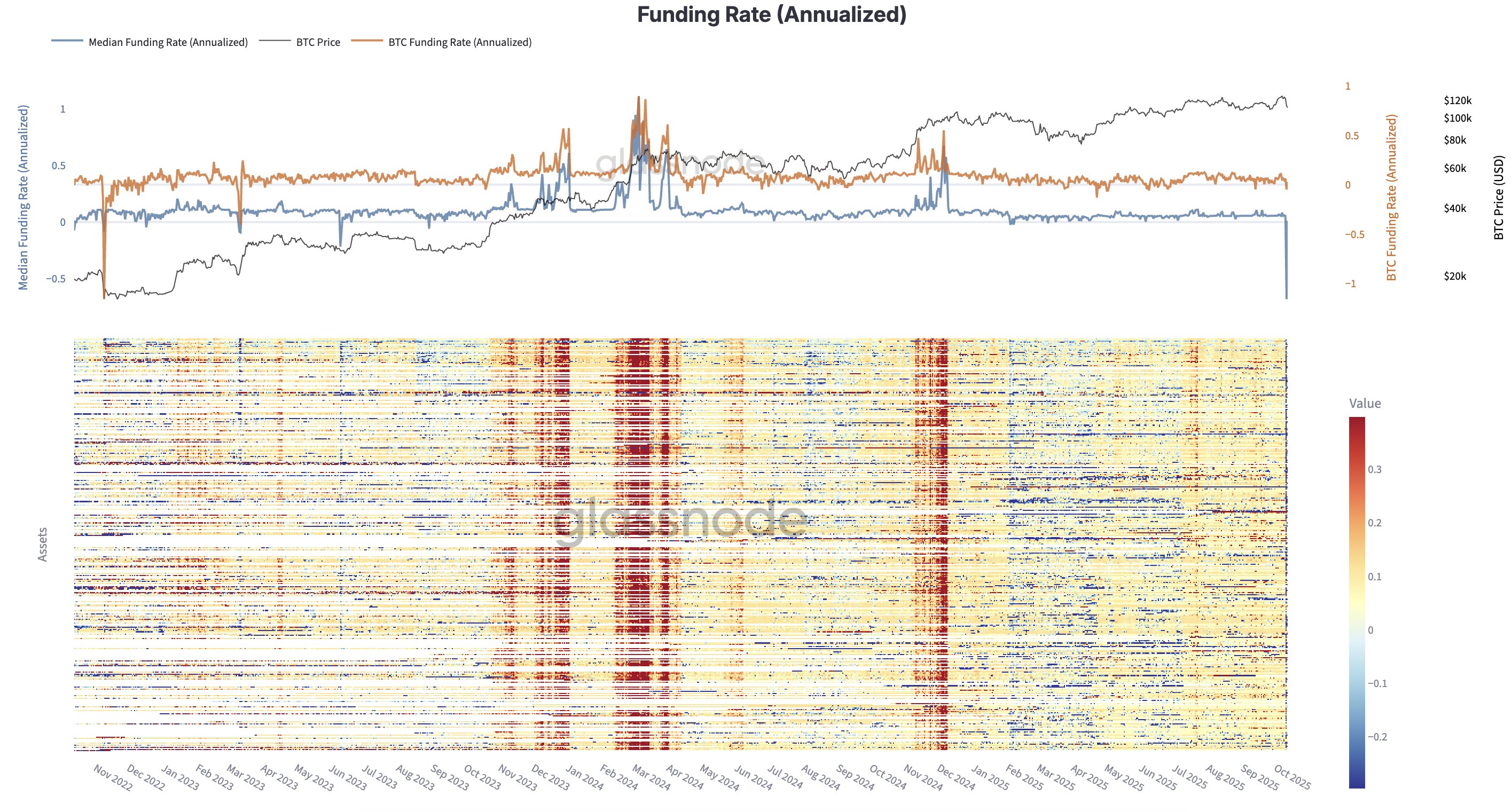

Во время этого краха рынок криптовалют пережил самое сильное сокращение задолженностей в истории.

Данные Glassnode показывают, что ставки финансирования на рынке криптовалют упали до самых низких значений со времён медвежьего рынка 2022 года, что свидетельствует о систематическом устранении спекулятивных излишеств. Чрезмерное кредитное плечо является ключевым фактором, усиливающим эту волатильность рынка.

Уязвимость контрактов с высоким кредитным плечом к колебаниям цен была наглядно продемонстрирована. Многочисленные розничные инвесторы занимали длинные позиции с высоким кредитным плечом на сумму около 120 000 долларов. Когда биткоин упал до 102 000 долларов (падение на 15%), их маржи оказалось недостаточно для покрытия потерь, и их счета были опустошены.

Хотя эта перестройка структуры рынка приносит серьезные неудобства в краткосрочной перспективе, она закладывает основу для здорового восстановления рынка.

В еженедельном отчете Matrix on Target отмечается, что с декабря 2024 года объем обсуждений тем, связанных с альткоинами, в социальных сетях снизился более чем на 40%, в то время как обсуждения, связанные с биткоином, остаются активными, что отражает сохраняющийся интерес рынка к биткоину как к макрохедж-активу.

Институциональные покупки на спаде и интерес Трампа к биткоину

На фоне рыночной паники институциональные инвесторы потихоньку предпринимают свои шаги.

Аналитическая платформа криптовалют Lookonchain отметила, что BitMine Immersion Technologies, крупнейшая корпоративная финансовая компания Ethereum, после обвала скупила более 128 700 Ethereum на сумму 480 миллионов долларов.

Председатель правления BitMine Том Ли заявил: «Любое падение цен без реальных структурных изменений — это хорошая возможность для покупки».

Аналогичным образом, председатель совета директоров MicroStrategy Майкл Сэйлор также намекнул, что его компания, возможно, воспользовалась падением, опубликовав в социальных сетях график биткоин-активов компании с заголовком «Не прекращайте верить».

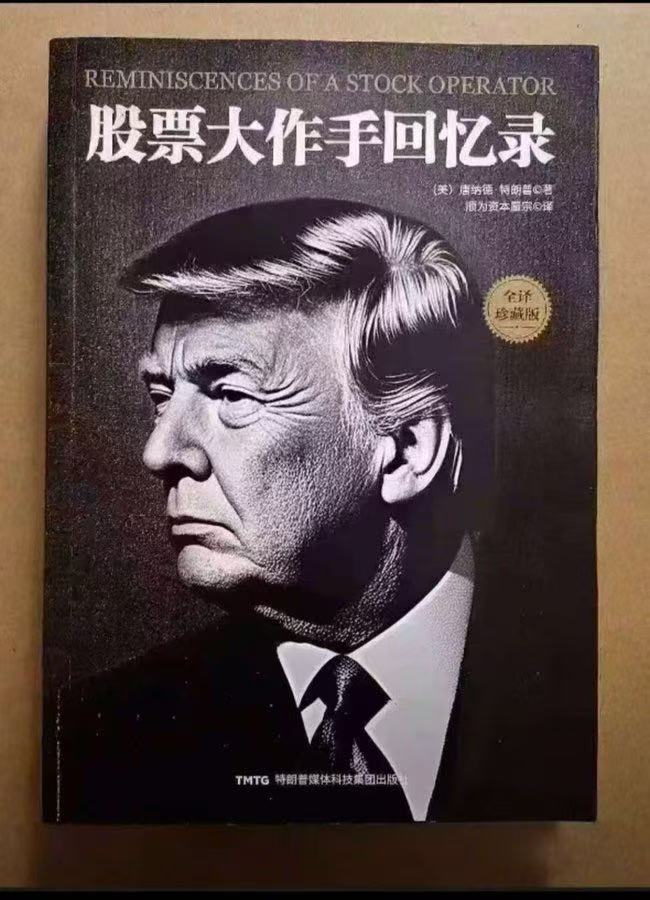

Примечательно, что сам Трамп стал значимым игроком на рынке биткоинов.

По данным Forbes, Трамп косвенно владеет биткоинами на сумму около 870 миллионов долларов через свои акции Trump Media & Technology Group (TMTG), что делает его одним из крупнейших в мире инвесторов в биткоины.

Примечательно, что сам Трамп стал значимым игроком на рынке биткоинов.

По данным Forbes, Трамп косвенно владеет биткоинами на сумму около 870 миллионов долларов через свои акции Trump Media & Technology Group (TMTG), что делает его одним из крупнейших в мире инвесторов в биткоины.

В июле этого года TMTG приобрела биткоины на сумму 2 миллиарда долларов, и с тех пор цена биткоина выросла примерно на 6%. Такое соотношение интересов может объяснить, почему администрация Трампа заняла дружественную позицию по отношению к индустрии криптовалют, в том числе продвигая план стратегического резервирования криптовалют.

Изменения в макроэкономической среде и потоках капитала

Изменение денежно-кредитной политики Федеральной резервной системы стало важной поддержкой для рынка.

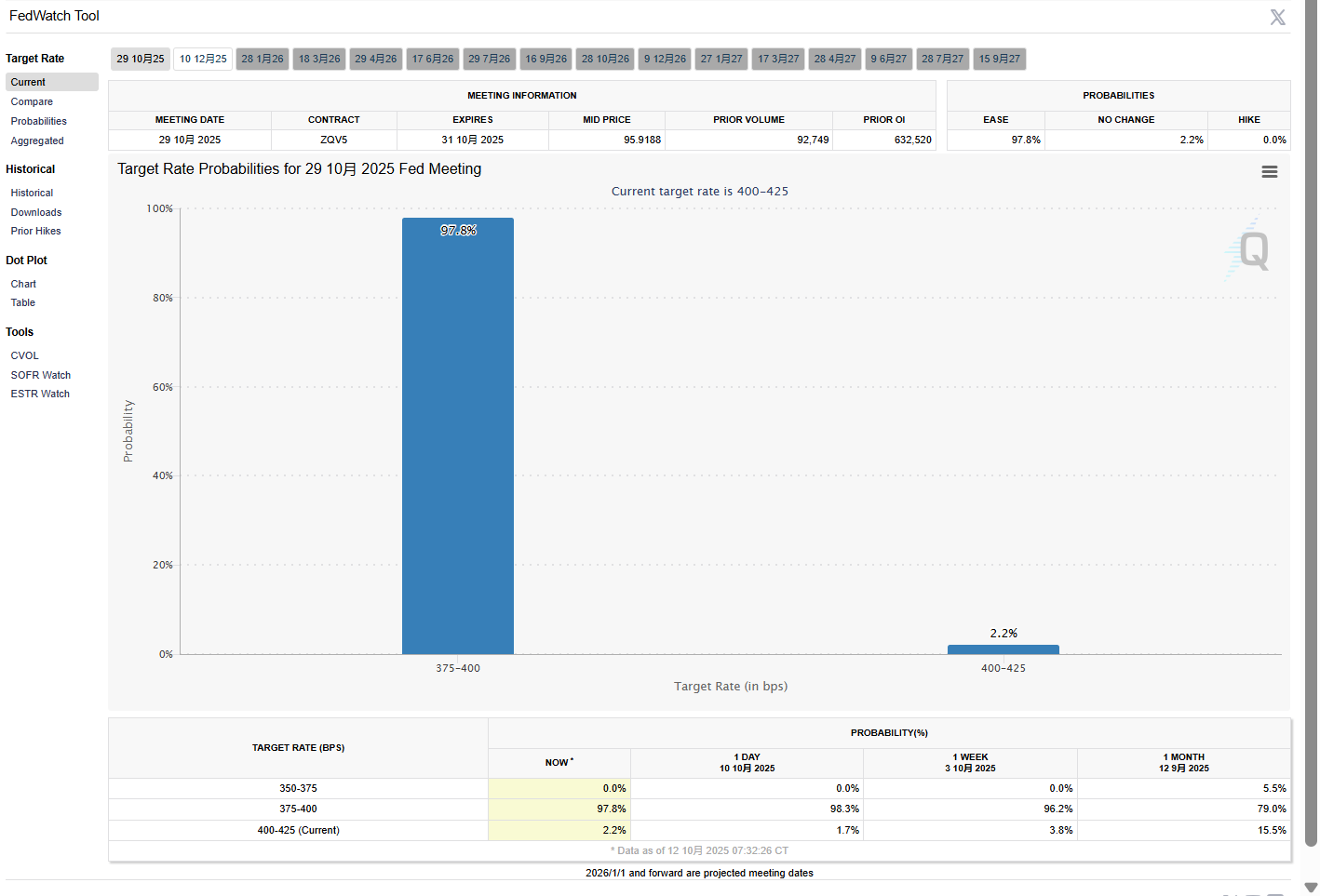

Согласно данным «Fed Watch» Чикагской товарной биржи (CME), вероятность снижения процентных ставок ФРС на 25 базисных пунктов в октябре достигает 97,8%, а вероятность совокупного снижения ставок на 50 базисных пунктов в декабре — 96,7%. Ожидание низкой ликвидности создаёт благоприятную среду для рискованных активов.

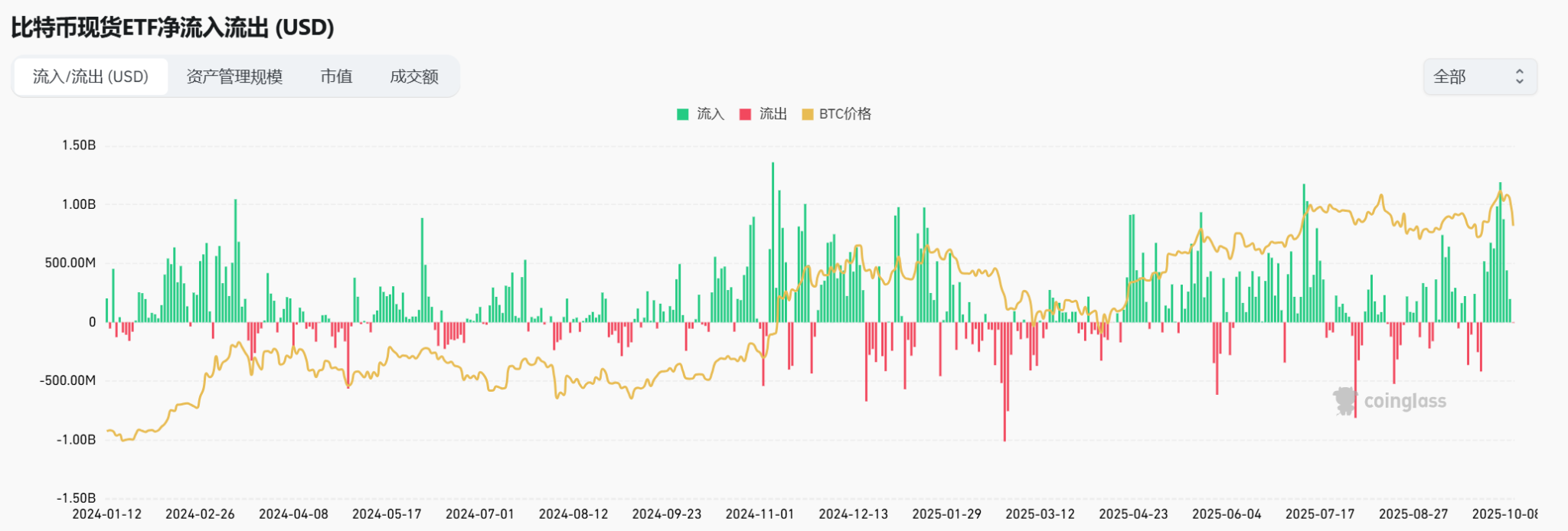

Потоки средств на традиционных финансовых рынках также демонстрируют новые тенденции.

С сентября на рынок ETF поступило почти 200 млрд юаней, а чистый объём подписок на ETF акций составил 121,613 млрд юаней. Спрос на распределение капитала в условиях «дефицита активов» также создал потенциальный импульс для покупок на рынке криптовалют.

Примечателен также одновременный рост золота и биткоина.

13 октября спотовая цена на золото ненадолго подскочила до 4060 долларов за унцию, установив новый исторический максимум. Симбиотические колебания цен на традиционные активы-убежища и развивающиеся цифровые активы указывают на то, что текущая ситуация с ликвидностью на рынке приводит к переоценке различных классов активов.

Джефф Кендрик, руководитель отдела глобальных исследований цифровых активов Standard Chartered Bank, отметил: «В отличие от последнего периода приостановки работы правительства в 2018–2019 годах, когда корреляция биткоина с традиционными рискованными активами была слабой, сейчас он находится в совершенно ином положении». Эта возросшая корреляция с традиционными финансовыми рынками делает биткоин более восприимчивым к макроэкономическим факторам.

Перспективы рынка и корректировка стратегии

Джефф Кендрик, руководитель отдела глобальных исследований цифровых активов Standard Chartered Bank, отметил: «В отличие от последнего периода приостановки работы правительства в 2018–2019 годах, когда корреляция биткоина с традиционными рискованными активами была слабой, сейчас он находится в совершенно ином положении». Эта возросшая корреляция с традиционными финансовыми рынками делает биткоин более восприимчивым к макроэкономическим факторам.

Перспективы рынка и корректировка стратегии

Аналитики в целом оптимистично оценивают будущие тенденции рынка.

Соучредитель Fundstrat Том Ли ожидает, что к концу года биткоин вырастет до 200 000–250 000 долларов, в то время как Джефф Кендрик из Standard Chartered Bank подтвердил свою цель — достичь 200 000 долларов за биткоин к концу года.

Технический анализ также подтверждает прогноз отскока. Уровень биткоина в $109 000 считается ключевым уровнем поддержки, совпадающим с ценой закрытия майнеров. Исторически подобные уровни часто вызывали сильные отскоки.

Дельта-перекос (пут-колл) на рынке опционов вырос до 12%, превысив экстремальный порог паники в 10%. Исторически цены на этом уровне росли в среднем на 40% в течение месяца после этого движения. Тем не менее, рынок по-прежнему сталкивается с большим количеством неопределенностей.

Политика Федеральной резервной системы может превзойти ожидания. Если рост инфляции приведёт к приостановке снижения процентных ставок, криптовалюты могут столкнуться с риском повторного падения.

В то же время, ужесточение регулирования стейблкоинов различными странами может спровоцировать кризис ликвидности, что является потенциальным риском. Для инвесторов контроль кредитного плеча имеет первостепенное значение в текущих рыночных условиях. Аналитики рекомендуют избегать кредитного плеча, превышающего 20x, и отдавать приоритет спотовой торговле, чтобы избежать риска требования о внесении дополнительного обеспечения в случае дневного колебания курса на 10%. Кроме того, важно рационально распределять активы, поддерживая долю высокорисковых активов (BTC/ETH) ниже 10%, при этом оставляя 15–20% в наличных деньгах для выгодных сделок.

С восстановлением курса биткоина на уровне $115 000 общая капитализация рынка криптовалют вновь превысила $4 трлн. Структура участников рынка постепенно меняется: розничные инвесторы ликвидируются, в то время как институциональные инвесторы и «китовые» счета используют возможность увеличить свои активы. Всё более сложные переплетения интересов администрации Трампа и рынка криптовалют, а также предстоящее снижение процентной ставки Федеральной резервной системой, продолжат формировать новый ландшафт рынка. На этот раз эволюция рынка от «розничных спекуляций» к «институциональному распределению» может привести к ещё более глубоким изменениям на рынке цифровых валют.

Все комментарии