25 августа 2025 года рынок криптовалют стал свидетелем исторического момента. По данным Onchain Lens, таинственный «древний кит», чьи активы относятся к ранним временам биткоина, совершил поражающий масштабом и решимостью ход: продал почти 20 000 BTC (стоимостью примерно 2,22 млрд долларов США) и обменял их на более чем 450 000 ETH, большая часть которых (примерно 1,13 млрд долларов США) была быстро размещена в сети Ethereum с алгоритмом Proof-of-Stake (PoS).

Это действие, словно выстрел из стартового пистолета, мгновенно воспламенило воображение рынка. Речь уже шла не просто о «фиксации прибыли», поскольку средства не уходили из криптоэкосистемы. Вместо этого они были направлены из зоны «хранения стоимости» экосистемы в зону «генерации стоимости». Тем временем, графики свечей рынка уже отразили это: курс ETH/BTC стабильно растёт с мая этого года, демонстрируя сохраняющуюся силу Ethereum по отношению к Bitcoin.

Является ли эта ротация «кита» результатом действий одинокого спекулянта или же она представляет собой коллективный сдвиг, продиктованный «умными деньгами»? Подтверждает ли это теорию аналитика Вилли Ву о болезнях роста Биткоина? И как это согласуется с прогнозом Артура Хейса о миграции стейблкоинов на 13 триллионов долларов? В этой статье мы рассмотрим эту «сделку века», подробно изучив структурный сдвиг парадигмы, происходящий в настоящее время в мире криптовалют.

1. Шокирующее изменение позиции: расшифровка переоценки атрибутов активов, стоящих за 2,2 миллиарда долларов

Чтобы понять глубокий смысл этой ротации позиций, мы должны выйти за рамки роста и падения цен и углубиться в суть ее свойств активов.

Во-первых, это стратегический переход от «непроизводственных активов» к «производственным активам».

Основная ценность биткоина заключается в его несомненной цифровой дефицитности и децентрализации, что делает его «цифровым золотом», борющимся с инфляцией фиатных валют. Однако само владение биткоином (за исключением операций с производными финансовыми инструментами, таких как кредитование) не генерирует собственного денежного потока. Это пассивное средство сбережения, доходность которого полностью зависит от роста рыночной цены.

Однако стейкинг Ethereum — это совершенно другая история. Делая стейкинг ETH в сети для поддержания её безопасности, держатели получают постоянные вознаграждения, номинированные в ETH. Это делает ETH «производительным активом» или «цифровой облигацией», способной генерировать предсказуемую реальную доходность. Этот кит сразу же поставил более половины своего ETH после ротации, ясно дав понять свои намерения: он стремится не только к росту стоимости актива, но и к постоянному, стабильному денежному потоку. Это свидетельствует о том, что концепция богатства среди ранних криптомагнатов эволюционирует от простого прироста капитала к более зрелой модели «извлечения ренты», схожей с традиционными финансами.

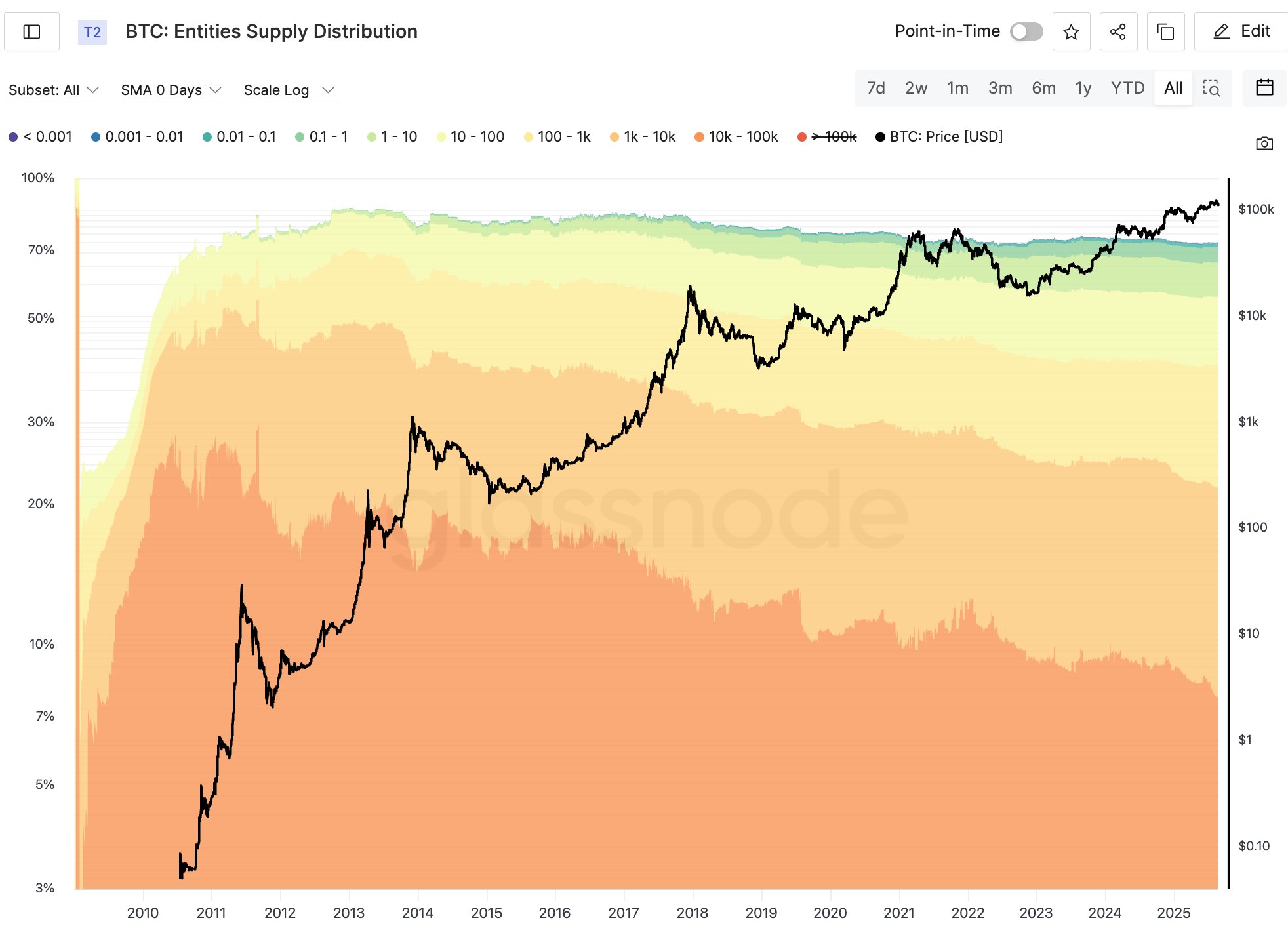

Во-вторых, это подтверждает теорию «древнего давления продавцов» Вилли Ву и раскрывает конечное предназначение средств.

Вилли Ву резко выразился: суть медленного роста биткоина на этот раз заключается в том, что киты, которые сформировали свои позиции примерно в 2011 году менее чем по 10 долларов, теперь продают. Каждый продаваемый ими BTC требует притока более 100 000 долларов нового капитала, что создаёт серьёзное препятствие для роста биткоина.

Вилли Ву резко выразился: суть медленного роста биткоина на этот раз заключается в том, что киты, которые сформировали свои позиции примерно в 2011 году менее чем по 10 долларов, теперь продают. Каждый продаваемый ими BTC требует притока более 100 000 долларов нового капитала, что создаёт серьёзное препятствие для роста биткоина.

Эта ротация китов — прекрасная реальная демонстрация этой теории. Но она идёт ещё дальше, показывая, что огромная ликвидность, порождённая этим «древним давлением продавцов», не покинула рынок, а вместо этого выбрала Ethereum в качестве нового «резервуара». Это создаёт разительный контраст:

Сторона биткоина: Древнее предложение активизируется, формируя постоянное давление продаж, и рынку необходимо продолжать переваривать «историческое бремя».

Сторона Ethereum: Он поглотил огромный объем существующих средств из экосистемы Bitcoin и немедленно превратил их в «ров» сети посредством стейкинга, что привело к сокращению оборота на рынке.

Такая динамика «туда-сюда» является самым прямым и очевидным объяснением укрепления обменного курса ETH/BTC.

2. Две стороны одной медали: «болезни роста» Биткоина и «экологический маховик» Эфириума

Действия китов — это результат, а фундаментальные различия — причина. Биткоин и Эфириум находятся на двух совершенно разных стадиях развития и траекториях повествования.

«Сладкие неприятности» биткоина: зрелая цена усвоения десятитысячекратной прибыли

Самый большой успех Биткоина, пионера, — создание беспрецедентной доходности инвестиций в истории человечества — теперь превратился в «приятную неприятность», поскольку он продолжает легко двигаться вперёд. Огромная нереализованная прибыль ранних последователей висит над рынком, словно дамоклов меч. Каждый рыночный рост побуждает некоторых «десятитысячекратно выигравших» обналичивать или ребалансировать свои активы. Этот процесс необходим для достижения Биткоином полной зрелости и значительного оборота акций, что является его «болезнью роста». Пока эта стадия не завершится, цена Биткоина неизбежно будет казаться относительно «высокой».

«Экологический маховик» Ethereum: эндогенный рост, обусловленный тремя двигателями

В отличие от «биржевой игры» Биткоина, Эфириум демонстрирует ярко выраженную «инкрементальную» особенность, при этом его прирост стоимости обеспечивается положительным маховиком, состоящим из трех двигателей:

- Чёрная дыра предложения в стейкинге PoS: последние данные validatorqueue показывают, что, несмотря на очередь выходов с фиксацией прибыли (примерно 846 000 ETH), очередь на стейкинг стремительно растёт (со 150 000 ETH до 400 000 ETH). Это говорит о том, что новая волна институциональных и долгосрочных инвесторов, представленных публичными компаниями, такими как SharpLink и BitMine, с беспрецедентным энтузиазмом осваивает преимущества стейкинга ETH. Механизм стейкинга действует как гигантская «чёрная дыра предложения», постоянно переводя находящиеся в обращении ETH в заблокированное состояние и структурно снижая рыночное давление продаж.

- Сетевой эффект уровня расчётов стейблкоинов: данные терминала токенов показывают, что использование USDC на Ethereum достигло исторического максимума, с ежемесячным объёмом транзакций почти в 750 миллиардов долларов, что сопоставимо по масштабу с крупной банковской системой. Это подчёркивает одно из основных ценностных предложений Ethereum: он становится базовой расчётной сетью для глобальной цифровой долларовой экономики. Каждый перевод стейблкоинов и каждое взаимодействие с DeFi потребляют ETH в виде комиссий за газ, часть которых уничтожается механизмом EIP-1559. Этот спрос, основанный на «реальной экономической активности», создаёт прочную основу для стоимости ETH, делая его чем-то большим, чем просто спекулятивный инструмент.

- Дефляционный нарратив «ультразвуковых денег»: из-за двойного эффекта блокировки стейкинга и сжигания комиссии за газ, чистая эмиссия Ethereum становится отрицательной в периоды высокой нагрузки сети, что приводит к дефляции. Эта денежная модель «используй меньше, используй меньше», известная как «ультразвуковые деньги», предлагает новый нарратив ценности, сопоставимый с «цифровым дефицитом» Биткоина — динамическим дефицитом, положительно коррелирующим с процветанием экосистемы.

Эти три двигателя усиливают друг друга, образуя мощный «экологический маховик»: чем процветает экосистема, тем выше потребление газа и спрос на стейкинг, тем сильнее дефляция ETH и тем меньше предложение, тем выше ожидаемый рост цены монеты и тем больше привлечение в экосистему средств и разработчиков, и цикл повторяется.

3. Макроэкономические ветры: прогноз Артура Хейса о стейблкоинах стоимостью в 13 триллионов долларов

Если изменения в позиции китов являются тактическим сигналом, а экологический маховик Ethereum — стратегической основой, то макроэкономические идеи бывшего соучредителя BitMEX Артура Хейса представляют собой главный катализатор этой «большой ротации» с точки зрения исторического контекста.

3. Макроэкономические ветры: прогноз Артура Хейса о стейблкоинах стоимостью в 13 триллионов долларов

Если изменения в позиции китов являются тактическим сигналом, а экологический маховик Ethereum — стратегической основой, то макроэкономические идеи бывшего соучредителя BitMEX Артура Хейса представляют собой главный катализатор этой «большой ротации» с точки зрения исторического контекста.

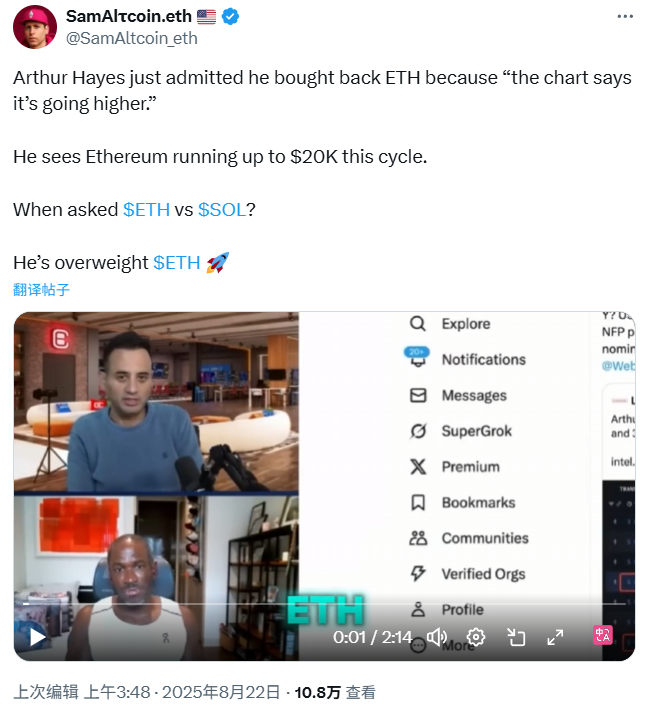

На конференции WebX Хейс прямо заявил, что основной движущей силой роста криптовалютного рынка в ближайшие несколько лет будут геополитические и фискальные потребности США. Он предсказал, что США будут активно возвращать евродолларовый рынок объёмом 10–13 триллионов долларов в свою контролируемую экосистему стейблкоинов, основанную на блокчейне. Это утверждение меняет правила игры и предвещает неизбежный приток триллионов долларов ликвидности на криптовалютный рынок из традиционной мировой финансовой системы.

Хейс — не только пророк, но и человек действия. Буквально на прошлой неделе (22 августа) он публично объявил о личном выкупе Ethereum и поставил перед собой ошеломительную цель — 20 000 долларов в этом цикле. Этот сильный бычий сигнал сразу же получил институциональную поддержку. BitMine, публичная компания, известная активным стейкингом ETH, немедленно ретвитнула интервью Хейса, выражая своё одобрение.

Это делает ответ очевидным: когда этому потоку стейблкоинов требуется эффективная, безопасная платформа с глубокими финансовыми блоками Lego (DeFi), Ethereum и его процветающая сеть уровня 2 являются единственным выбором.

На этом этапе все подсказки сходятся: по мере того, как триллионы долларов в стейблкоинах вливаются в экосистему Ethereum в поисках доходности (например, Ethena) и торговли (например, Hyperliquid), спрос на базовый актив, ETH, будет расти экспоненциально. И этот древний кит, не только стейкнув огромное количество ETH, но и планируя продолжить продавать BTC за ETH на HyperLiquid, полностью соответствует прогнозу Хейса.

Его действия ясно показывают, что он не только покупает базовый доход от стейкинга ETH, но и использует свои огромные 2,2 млрд долларов США, чтобы заранее заложить основу для нового лета DeFi с чрезвычайно высокой степенью уверенности, вызванного ликвидностью стейблкоинов.

Заключение: принятие смены парадигмы накопления стоимости

Давайте вернемся к нашему первоначальному вопросу: о чем свидетельствует шокирующее изменение положения кита стоимостью 2,2 миллиарда долларов?

Это сигнализирует о глубоком изменении парадигмы в системе оценки в криптомире. Хотя инвестиционная логика «средства сбережения», основанная исключительно на грандиозных нарративах и цифровом дефиците, остаётся сильной, баланс капитала смещается в сторону «производительных активов», способных генерировать реальную прибыль, поддерживать сложную экономическую деятельность и увеличивать сетевую стоимость.

Мы переходим от эпохи, в которой доминировала культура «HODL», к эпохе, определяемой как «Доходностью», так и «Полезностью».

Эта «большая ротация» не означает конца Биткоина. Будучи самым децентрализованным и устойчивым к цензуре средством сбережения, Биткоин сохраняет свой статус «цифрового золота», и он продолжит играть ключевую роль в макроэкономическом предотвращении риска и распределении активов. Однако с точки зрения устойчивости роста и эффективности капитала центр внимания рынка необратимо смещается в сторону Эфириума.

Для инвесторов и отраслевых наблюдателей понимание этого поворота событий — ключ к управлению этим циклом. Курс ETH/BTC — уже не просто торговая пара; он служит зеркалом, отражающим эволюцию криптовалютного мира от 1.0 до 2.0. Этот древний кит, обладая богатством, накопленным с момента появления биткоина, отдал самый весомый и убедительный голос за этот путь. И это может быть только началом.

Все комментарии