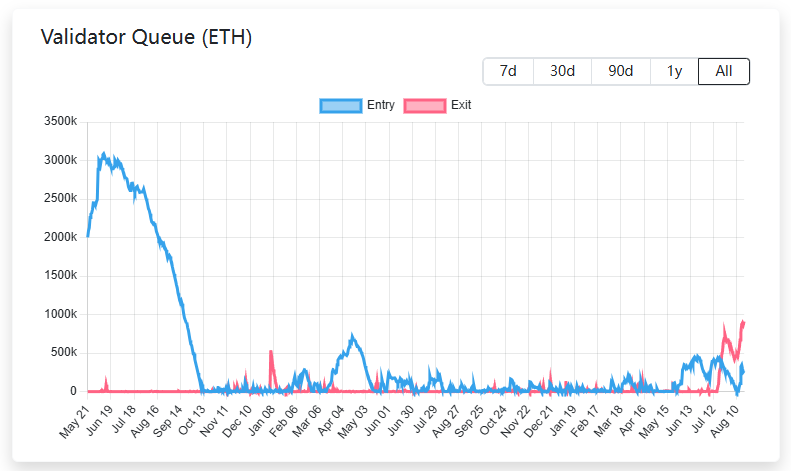

Когда число валидаторов Ethereum, выходящих из очереди, достигло рекордных 910 000 ETH (почти 4 миллиарда долларов), инстинктивной реакцией рынка было выяснить причину: паническая распродажа или фиксация прибыли? Однако новые данные дают более простой и поразительный ответ: это были не коллективные действия тысяч розничных инвесторов, а спланированный поворот событий некоторыми из крупнейших «китов» отрасли.

Эта беспрецедентная волна выходов — не столько проявление пессимизма, охватившего рынок, сколько масштабная реструктуризация бэкэнд-инфраструктуры, проводимая централизованными гигантами. Понимание этого поможет нам развеять туман и увидеть истинную природу инцидента.

Понимание очереди: тщательно спроектированный водосбросный клапан

Чтобы разгадать тайну этого всплеска изъятия, нам сначала нужно переключить внимание с хаотичного рынка на базовую структуру протокола Ethereum. Ключевую роль в нём играет механизм, называемый «очередью выхода валидатора». Это не мгновенный банкомат, а скорее сложная водохранилищная плотина, чья главная задача — регулировать поток, а не удовлетворять мгновенный спрос.

Когда валидатор решает прекратить обслуживание и вывести свои 32 застейканных ETH, это происходит не мгновенно. Вместо этого он попадает в упорядоченную очередь. Протокол Ethereum строго контролирует количество валидаторов, которые могут войти в сеть и выйти из неё ежедневно, с помощью механизма, называемого «лимитом оттока». Этот лимит динамически корректируется в зависимости от общего числа активных валидаторов.

Согласно последним данным, в сети Ethereum в настоящее время насчитывается около 1,082 миллиона активных валидаторов. Согласно формуле расчёта протокола (пол (общее количество активных валидаторов / 65 536)), в настоящее время только 16 валидаторов могут покинуть эпоху (примерно каждые 6,4 минуты). Это означает, что в идеале в день можно вывести максимум около 115 200 ETH, что составляет примерно 16 * 225 * 32 = 115 200 ETH.

Эта цифра имеет решающее значение. Она говорит нам, что, несмотря на то, что ETH на сумму почти 4 миллиарда долларов находятся в очереди, они не захлестнут рынок в одночасье. Вместо этого этот всплеск будет растянут на 15 дней, что позволит постепенно, контролируемо и предсказуемо высвобождать криптовалюту.

Очередь кита: настоящая движущая сила роста очередей на расшифровку

Предыдущие анализы ликвидации с использованием заёмных средств и перехода к повторному стейкингу, хотя и дают определённый контекст, не раскрывают суть этого инцидента. Согласно сообщениям нескольких криптоизданий, ссылающихся на данные блокчейна, подавляющее большинство ETH в очереди поступает из двух источников: Coinbase и Lido.

Очередь кита: настоящая движущая сила роста очередей на расшифровку

Предыдущие анализы ликвидации с использованием заёмных средств и перехода к повторному стейкингу, хотя и дают определённый контекст, не раскрывают суть этого инцидента. Согласно сообщениям нескольких криптоизданий, ссылающихся на данные блокчейна, подавляющее большинство ETH в очереди поступает из двух источников: Coinbase и Lido.

Первой и наиболее значимой движущей силой этого процесса является Coinbase, крупнейшая криптовалютная биржа США. Согласно сообщениям CoinGape, Watcher.Guru и других СМИ, Coinbase недавно запустила масштабную операцию по дестейкингу, выведя из своего пула для стейкинга колоссальную сумму в 430 000 ETH, что оценивается почти в 1,85 миллиарда долларов. Только эта операция составляет почти половину от общего объёма вывода средств. Coinbase объяснила это «реструктуризацией своих институциональных услуг по стейкингу» и внутренней корректировкой бизнеса. Это говорит о том, что этот капитал не был выведен из-за медвежьих рыночных настроений, а, скорее всего, вернулся в сеть стейкинга через новые адреса валидаторов после корректировки.

Во-вторых, существуют «рутинные операции» Lido, крупнейшего протокола стейкинга ликвидности. The Block сообщает, что Lido реализует стратегию постоянной ротации валидаторов. Чтобы адаптироваться к своему последнему стандарту вывода средств V2 и повысить производительность узлов, операторам узлов Lido необходимо регулярно выводить из эксплуатации старые валидаторы и запускать новые, совместимые с новым стандартом. Хотя это техническое обновление не так масштабно, как пооперационные операции Coinbase, его непрерывный характер существенно увеличивает очередь вывода средств.

Итак, какова же именно доходность от стейкинга 32 ETH? Обсуждая действия этих гигантов, важно понимать базовую доходность нативного стейкинга. Согласно данным beaconcha.in в режиме реального времени, запуск автономного узла-валидатора с 32 ETH в настоящее время приносит в сети Ethereum годовую доходность (APR) около 2,95%. Эта доходность поступает непосредственно от самого протокола в качестве вознаграждения валидаторам за обеспечение безопасности сети и обработку транзакций. Это относительно стабильная, но невысокая доходность, что объясняет появление сложных стратегий, таких как стейкинг ликвидности, стейкинг с кредитным плечом и даже рестейкинг, которые направлены на получение более высокой совокупной доходности.

Истина, стоящая за этим инцидентом, становится всё более очевидной: он был вызван не коллективным выходом тысяч независимых валидаторов из-за рыночной паники или скудной доходности, а совокупным эффектом двух важных событий: единовременной масштабной реструктуризации бизнеса Coinbase и продолжающейся технической модернизации Lido. Фиксация прибыли и ликвидация небольших кредитных позиций другими розничными инвесторами лишь создавали «фоновый шум» в очереди.

Мы видим, что характер текущего события скорее напоминает плановое «техническое обслуживание», чем рыночное «бегство».

Влияние на рынок: много разговоров, мало действий

Поскольку рост очередей вызван деятельностью внутренних офисов учреждений, реакция рынка должна быть более рациональной. Хотя заголовок о потерях в 4 миллиарда долларов звучит тревожно, фактический ущерб может оказаться гораздо менее значительным, чем кажется.

По нашим расчётам, максимальный ежедневный отток примерно в 115 200 ETH при текущей цене около 4300 долларов США эквивалентен почти 500 миллионам долларов США потенциальной ликвидности в день. Хотя эта цифра и значительна, её следует рассматривать в более широком контексте. Согласно данным TradingView, объём спотовых торгов Ethereum на основных биржах за 24 часа обычно колеблется от 20 до 40 миллиардов долларов США. Это означает, что даже если эти институты решат продать активы после разблокировки (что крайне маловероятно), их ежедневное влияние составит всего 1,2–2,5% от общего объёма торгов.

Глубина и ликвидность рынка, вероятно, способны поглотить этот предсказуемый, постепенный выпуск. Более того, этот капитал вряд ли фактически поступит на вторичный рынок. Будь то реструктуризация бизнеса Coinbase или технологическая модернизация Lido, конечная цель — позволить валидаторам вернуться к работе в новом, более оптимизированном виде.

С точки зрения технического анализа, рынок также занял оборонительную позицию. В настоящее время ключевая поддержка для Ethereum находится на двух ключевых психологических и технических уровнях: $4200 и $4000. Первый уровень представляет собой нижнюю границу недавнего диапазона консолидации, а второй — круглое число и ключевой уровень коррекции Фибоначчи. Пока цена удерживает эти уровни, бычья структура рынка останется неизменной. Выше этого уровня сопротивление находится на уровне $4500, а исторический максимум — на $4800.

Короче говоря, рекордная очередь валидаторов Ethereum в конечном итоге оказалась всего лишь «много шума из ничего», организованным за кулисами гигантов индустрии. Она выявила значительное влияние крупных стейкинг-провайдеров на сеть и подтвердила превосходную конструкцию механизма очереди выхода Ethereum для поддержания стабильности рынка. Для инвесторов умение различать поверхностные данные, хранящиеся в блокчейне, и глубинные реалии реального поведения — ключ к сохранению чёткой перспективы во всё более сложном мире криптовалют.

Все комментарии