Ольга Хариф и Дэвид Пан

Составлено: Bibi News

Цены на акции публичных компаний, владеющих цифровыми активами, продолжают падать, а доверие рынка продолжает снижаться. Согласно данным, отслеживаемым Architect Partners, средняя цена акций 15 компаний, владеющих цифровыми активами, на прошлой неделе упала на 15%.

Многие из этих компаний вышли на биржу в этом году, и на данный момент более 100 компаний включили криптовалюты в свои резервы активов, но некоторые из них сталкиваются с дилеммой недостаточной дифференциации продуктов и высоких рисков.

Эта модель, возможно, исчерпывает себя: компании, управляющие цифровыми активами, покупают меньше биткоинов, а рост общего объёма биткоин-активов замедлился. Кроме того, некоторые инвесторы начинают сомневаться, что инвестирование в криптовалюты через эти компании более выгодно, чем их прямое владение.

Такая ситуация неудивительна: цены на акции взлетели слишком быстро, обещания стали слишком громкими, а цифры — все более странными.

Эти стартапы — публичные компании, созданные для покупки криптовалют и зачастую ничего другого не делающие, — должны были предложить инвесторам прибыльный путь в бум цифровых активов.

Однако по мере падения цен на акции и ослабления доверия рынка вопрос заключается уже не в том, находится ли модель под давлением, а в том, как и насколько тихо она рухнет.

Даже несмотря на то, что рискованные активы — от акций до корпоративных облигаций — росли в преддверии ожидаемого снижения процентной ставки Федеральной резервной системой, акции компаний, занимающихся казначейскими операциями с цифровыми активами, погрязли в усиливающейся распродаже, а их токены обвалились.

Среди 15 компаний DAT, отслеживаемых финансовой консалтинговой фирмой Architect Partners, средняя цена акций на прошлой неделе упала на 15%.

Примеров предостаточно. Акции ALT5 Sigma Corp., которая владеет токенами WLFI, выпущенными World Liberty Financial, компанией, связанной с Трампом, упали примерно на 50% всего за неделю.

Акции Kindly MD Inc., поставщика медицинских услуг, владеющего биткоинами через свою дочернюю компанию Nakamoto Holdings, упали примерно на 80% по сравнению с майским максимумом. Другие так называемые DAT, привязанные к Ethereum и Solana, также упали, что привело к снижению воспринимаемой стоимости токенов на их балансах.

«В США таких компаний слишком много, а дифференциация очень мала», — сказал Эд Чин, соучредитель Parataxis Capital, который недавно инвестировал в южнокорейскую компанию биткоин-финансирования.

Большинство из более чем 100 компаний, покупающих криптовалюты для своих казначейских резервов, были основаны в этом году, и многие из них — это небольшие компании, которые недавно преобразовались в одночасье, среди них японские маникюрные салоны, продавцы марихуаны и маркетинговые агентства.

Тем не менее, признаком того, что ажиотаж ещё не утих окончательно, является то, что некоторым компаниям удалось оседлать спекулятивную волну. Акции Eightco Holdings Inc. выросли более чем на 3000% в понедельник после объявления о планах покупки Worldcoin и назначения аналитика с Уолл-стрит Дэна Айвса в совет директоров компании.

Для некоторых привлекательность очевидна: публичная компания-оболочка предлагает доступ к криптовалютам с потенциалом роста, обёрнутый в привычную форму акций. В некоторых случаях эта модель может предлагать существенную премию.

Но рынок становится переполненным. Слишком много компаний ринулись на рынок, не имея практически ничего, кроме своих токенов, и по мере падения цен уверенность в сохранении этих премий начинает ослабевать.

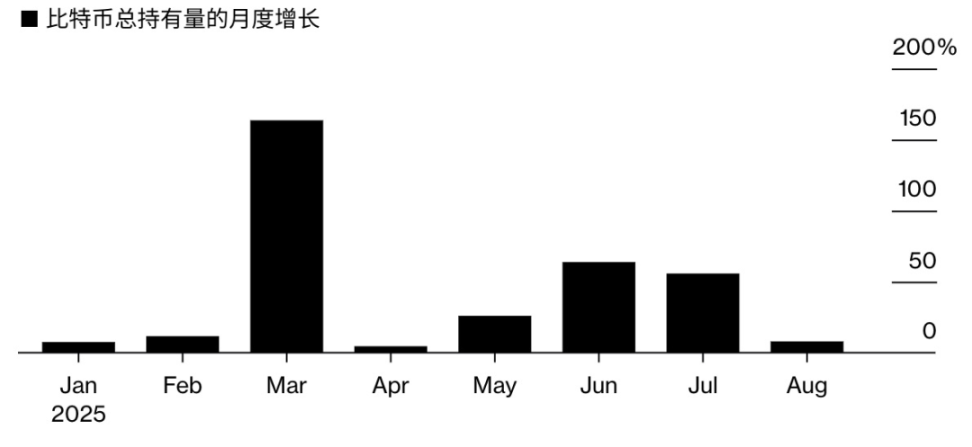

Накопление биткоинов теми, кто следует модели «Стратегия»

Источник: CryptoQuant, Bitcointreasuries.net

Новые данные свидетельствуют о том, что данная тенденция может терять обороты под действием собственного веса — не только с точки зрения рыночных настроений, но и с точки зрения реальных темпов покупок биткоинов.

По данным CryptoQuant, компании, занимающиеся финансированием цифровых активов, приобрели всего 14 800 биткоинов в августе, что значительно меньше, чем 66 000 в июне. Средний размер покупки также сократился, упав до 343 биткоинов в прошлом месяце — на 86% по сравнению с пиковым значением 2025 года.

Между тем рост общего объема запасов биткоинов существенно замедлился: темпы накопления среди финансовых компаний упали со 163% в марте до всего лишь 8% в августе.

В последние месяцы многие DAT-компаний перешли на более креативные направления. Криптовалютные кредиторы, брокеры и отделы деривативов создали специализированную экосистему финансирования, разработанную специально для финансовых компаний: кредиты, обеспеченные биткоинами, конвертируемые облигации, привязанные к токенам, и структурированные платежи.

Для некоторых эти инструменты обеспечивают скорость и гибкость, недоступные банкам. Но для других они превращают погоню за доходом в рискованное предприятие, добавляя новые риски к волатильным активам или упуская потенциал роста краткосрочной прибыли, и всё это в рамках всё более сокращающейся погрешности.

Smarter Web Co., лондонская компания веб-дизайна, владеющая биткоинами, выпустила облигации, привязанные к стоимости токенов, а не к британскому фунту стерлингов. Это означает, что если биткоин вырастет, вырастет и сумма задолженности перед компанией.

Генеральный директор Smarter Web Эндрю Уэбли заявил, что только 5% казначейских резервов компании подвержены влиянию этого инструмента, что, по его мнению, на самом деле менее рискованно, чем принятие долга, деноминированного в фиатных валютах.

«Если биткоин вырастет в цене, то, если наши акции будут опережать его по доходности, он будет конвертироваться в акции», — сказал он. «Если же он упадёт — и мы не будем слишком сильно подвержены риску — худшим сценарием будет то, что нам придётся погасить долг. Наш долг номинирован в биткоинах».

Некогда испытывавшая трудности ресторанная компания DDC Enterprise Ltd. привлекла более 1 миллиарда долларов финансирования за счёт заёмных средств, акций и размещения акций на полках, большая часть которого осталась неиспользованной. Стоимость её акций резко упала после резкого роста несколько недель назад. DDC не ответила на запрос о комментарии.

Nasdaq, где котируются многие из этих компаний, как сообщается, начала требовать от некоторых компаний, владеющих токенами, получения одобрения акционеров перед выпуском новых акций для финансирования покупки токенов. Модель размещения акций — это основной способ привлечения средств без привлечения заёмных средств для компаний, владеющих токенами.

Акции двух самых известных компаний DAT — Strategy и ее японского аналога Metaplanet Inc. — недавно столкнулись с резким падением цен после бурного роста в прошлом году, что свидетельствует о том, что даже лидеры рынка не застрахованы от смены настроений.

Некоторые участники отрасли уже начали обсуждать потенциальную консолидацию, особенно если слабые игроки продолжат испытывать трудности, а более сильные начнут рассматривать токены своих коллег в качестве объектов поглощения.

Компания Strategy не была включена в индекс S&P 500 в ходе пятничной переоценки индекса, несмотря на соответствие критериям. Цена её акций практически не менялась с апреля, несмотря на рост биткоина, что привело к снижению мультипликатора рыночной капитализации биткоина (mNAV) примерно до 1,5.

Компания Strategy не была включена в индекс S&P 500 в ходе пятничной переоценки индекса, несмотря на соответствие критериям. Цена её акций практически не менялась с апреля, несмотря на рост биткоина, что привело к снижению мультипликатора рыночной капитализации биткоина (mNAV) примерно до 1,5.

В понедельник компания приобрела биткоины на сумму 217 миллионов долларов в ходе биржевого размещения. Strategy не ответила на запрос о комментарии.

Взлет и падение премии mNAV стратегических фирм

Источник: Bloomberg, стратегия

Криптовалютные кредиторы также заметили растущий спрос на гибкое финансирование.

По словам генерального директора Александра Блюма, Two Prime, предлагающая кредиты, обеспеченные биткоинами, — одна из компаний, которая отметила рост интереса к DAT. Компания обычно выдает кредиты на сумму от 10 до 500 миллионов долларов, а в настоящее время имеет активные непогашенные кредиты на сумму 1,25 миллиарда долларов.

Недавно компания ввела фиксированную структуру платежей по истечении срока, которая устраняет необходимость ежемесячной выплаты процентов. Эта схема призвана дать заемщикам больше свободы действий на нестабильных рынках.

«Биткоин-финансовые компании — это для нас растущая область», — сказал Блюм. «За последний год мы наблюдали всё более крупные сделки».

Пока неясно, поддержит ли эта новая экосистема финансирования данную модель или просто отсрочит ее крах.

На данный момент следующая фаза может не стать резким крахом, а скорее медленным угасанием, при котором цены на акции будут постепенно снижаться, а покупки токенов приостановятся.

Некоторые инвесторы с трудом осознают всё это. Зачем покупать криптовалюту через компанию, которая сопряжена с издержками, рисками и размыванием капитала, вместо того, чтобы владеть токенами напрямую или через ETF?

«Я пытался убедить себя купить эти DAT», — сказал Трэвис Клинг, директор по инвестициям в Ikigai Asset Management. «Я ещё этого не сделал. И, наверное, никогда не сделаю».

По его мнению, вся эта затея — «последний вздох цикла, который не смог придумать ничего глупее».

Все комментарии